Imposizione minima dell’OCSE: garantire le entrate fiscali, preservare la competitività

- Introduction L’essenziale in breve | Posizione di economiesuisse

- Chapter 1 Aumento d’imposta inevitabile per le grandi imprese attive a livello internazionale

- Chapter 2 Nuova architettura fiscale mondiale dell’OCSE/G20

- Chapter 3 Applicazione dell’imposizione minima dell’OCSE in Svizzera

- Chapter 4 Obiettivo: mantenere l’attrattività, garantire le entrate fiscali

- Chapter 5 Excursus sul Pilastro 1: una risposta alla controversia fiscale sulle società digitali?

Applicazione dell’imposizione minima dell’OCSE in Svizzera

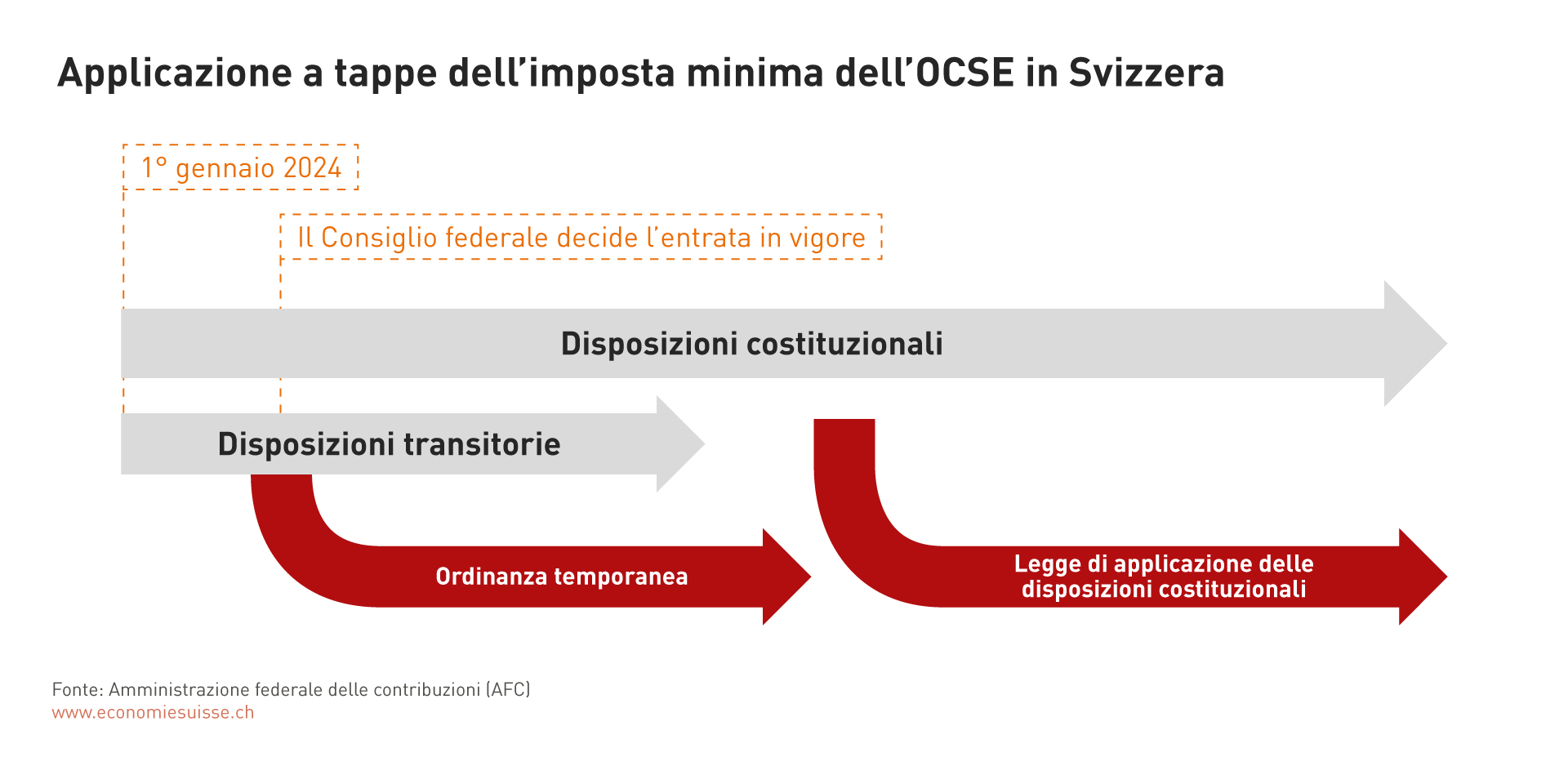

L'attuazione dell’imposizione minima OCSE pone molte sfide. Una delle difficoltà è il suo ambizioso calendario. L'UE prevede di introdurre l’imposizione minima a partire dal 2024. Diversi Stati hanno annunciato l'intenzione di adattarsi a queste tempistiche. La Svizzera deve prepararsi. Prevedendo tempi stretti, il Consiglio federale ha proposto nel gennaio 2022 un approccio in più fasi.

In un primo tempo, il Parlamento federale ha adottato una nuova disposizione costituzionale che permette un’«imposizione particolare dei grandi gruppi aziendali». È in particolare necessario modificare la Costituzione federale, poiché questa prescrive attualmente la parità di trattamento delle imprese. Siccome si tratta di una modifica costituzionale, popolo e Cantoni dovranno pronunciarsi: la votazione popolare avrà luogo il 18 giugno 2023. Se la modifica della Costituzione sarà accettata, il Consiglio federale metterà in seguito in vigore l’imposizione minima tramite ordinanza. Le disposizioni transitorie a livello della Costituzione definiscono le principali linee direttive. Il Consiglio federale fisserà la data d’entrata in vigore tenendo conto degli sviluppi internazionali.

In una seconda fase, le disposizioni transitorie della Costituzione e l'ordinanza temporanea saranno sostituite da una legge federale ordinaria. Il Consiglio federale presenterà un progetto di legge al Parlamento al più tardi dopo sei anni. È ragionevole concedere tempo per legiferare, poiché l’imposizione minima è ancora un territorio inesplorato e sarà così possibile tener conto dell'esperienza pratica. Se necessario, sarà possibile adeguare nuovamente tutti i parametri importanti dell’imposizione minima svizzera.

Grafico 7: La procedura prevista, sotto forma di disposizioni transitorie e di un’ordinanza temporanea, permette di attuare l’imposizione minima nei tempi voluti ed impedisce la fuga di substrato fiscale svizzero all’estero.

Le tre principali caratteristiche dell’imposizione minima svizzera

1) L’imposta supplementare è applicata unicamente alle grandi imprese attive a livello internazionale

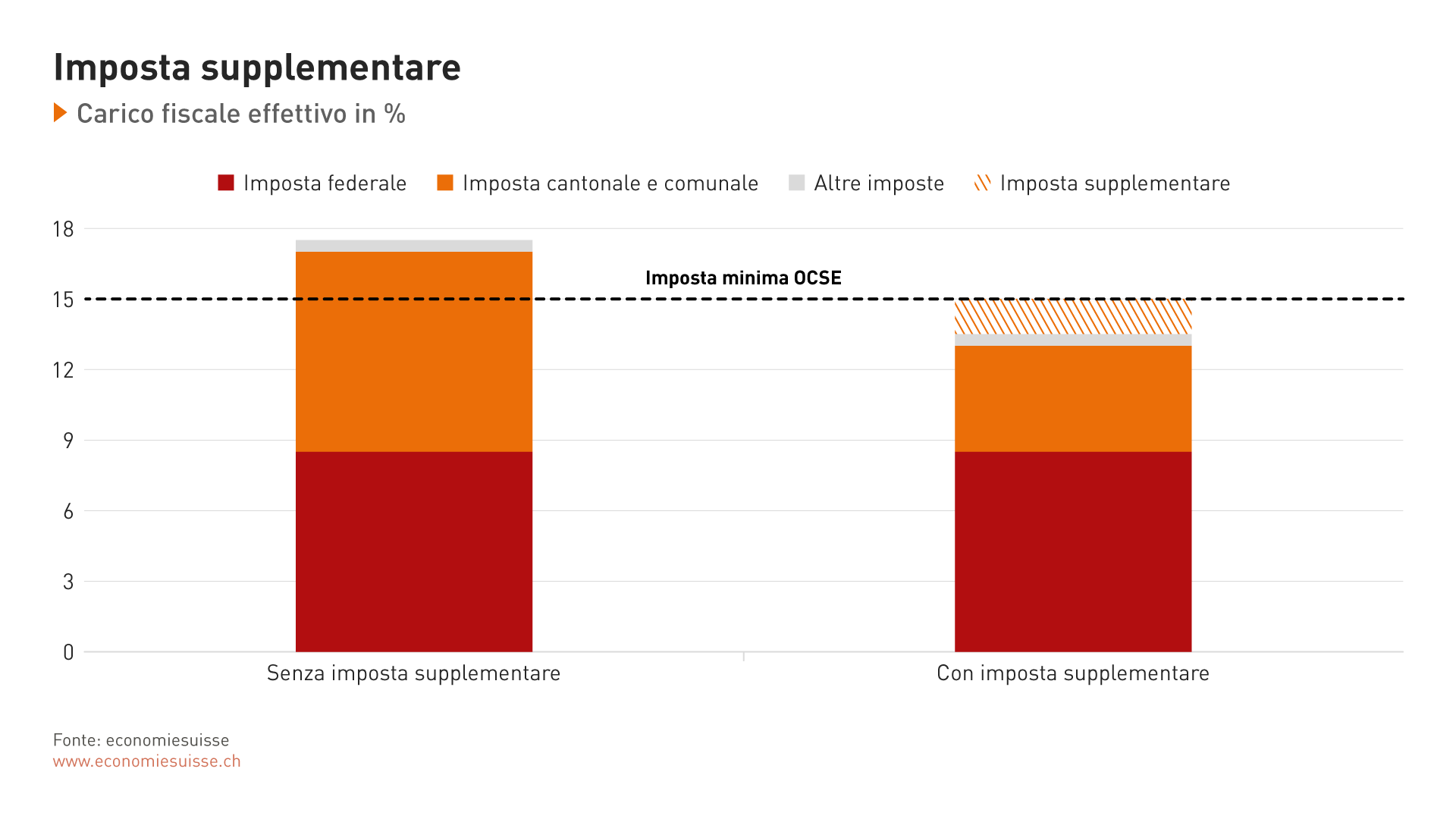

L’imposizione minima viene applicata in modo mirato. Viene introdotta una cosiddetta «imposta supplementare» per colmare il divario tra l’imposizione svizzera (ordinaria) e l’imposizione minima OCSE. Questa imposta supplementare si basa direttamente sulle disposizioni OCSE in materia e le applica in modo identico. Sono interessate solo le grandi imprese attive a livello internazionale e l'imposta supplementare viene applicata solo se in Svizzera non si raggiunge l'aliquota fiscale OCSE del 15%. Questa imposta supplementare garantisce che le imprese interessate possano continuare ad adempiere pienamente ai loro obblighi fiscali nei confronti delle autorità fiscali svizzere. In questo modo si evitano procedimenti fiscali e ulteriori imposte all'estero.

Le PMI e le aziende che operano solo su scala nazionale non sono interessate da questa riforma. Queste aziende continueranno a essere sottoposte solo alle imposte ordinarie sul reddito a livello federale e cantonale. Ciò significa che le grandi imprese attive a livello internazionale e le imprese svizzere non saranno più trattate in modo uguale in termini di imposizione. Questo allontanamento dal principio della parità di trattamento è uno dei motivi principali per cui è necessaria una modifica della Costituzione federale per attuare l’imposizione minima.

Grafico 8: L’imposta supplementare prevista si applicherà ad una differenza. Di fatto, se l’imposizione effettiva in Svizzera è inferiore al 15% secondo il calcolo dell’OCSE, un’imposta supplementare sarà prelevata in ragione di questa differenza.

2) Riscossione da parte dei Cantoni

Formalmente, l'imposta supplementare è un'imposta federale. Uno dei motivi principali è che l'imposizione minima OCSE si basa su un approccio per paese. L'onere fiscale medio in Svizzera è quindi determinante per il calcolo dell'imposta minima. Le regole dell'OCSE richiedono un coordinamento intercantonale per le imprese che operano in più Cantoni. Solo così sarà possibile calcolare l'imposta supplementare. Inoltre può essere un vantaggio la possibilità per la Svizzera di dimostrare alle autorità fiscali estere, sulla base delle norme federali, che le grandi aziende pagano almeno il 15% di imposte.

Una caratteristica di un'imposta federale, però, è che viene riscossa in modo uniforme in tutta la Svizzera. L'attuale imposta federale sugli utili dell'8,5% è uguale per tutte le imprese, indipendentemente dal Cantone in cui hanno sede. L'imposta supplementare non funzionerà in questo modo. Un'azienda con un carico fiscale elevato in un Cantone pagherà un'imposta supplementare minima o nulla. Al contrario, l'imposta supplementare sarà più alta in un Cantone a bassa imposizione. L'imposta varierà quindi da Cantone a Cantone, il che non è l'essenza di un'imposta federale. L'imposta supplementare dipenderà dalla pressione fiscale di ciascun Cantone. L'imposta minima ha quindi un carattere cantonale, che si riflette anche nel fatto che i Cantoni fissano le loro aliquote d'imposta sulle persone giuridiche in modo indipendente. Se un Cantone a bassa imposizione aumenta la propria aliquota fiscale, l'imposta supplementare può essere parzialmente o completamente evitata. L'assoggettamento di un’impresa all'imposta supplementare dipende quindi dalla situazione di ciascun Cantone. Per sua natura, l'imposta supplementare è cantonale. È quindi giusto che siano i Cantoni a implementare l'imposta supplementare e che la maggior parte del gettito spetti loro.

I Cantoni saranno responsabili dell’imposizione e della riscossione dell'imposta secondo l'attuale ripartizione delle competenze. In base alle norme attuali, i Cantoni sono responsabili dell'accertamento e della riscossione dell'imposta sul reddito delle imprese per loro stessi e per la Confederazione. Questa ripartizione delle competenze viene mantenuta per l'imposta supplementare.

Le entrate generate saranno ripartite tra la Confederazione e i Cantoni. Sulla base di un compromesso negoziato dai rappresentanti della Confederazione, dei Cantoni e dei Comuni, il Parlamento federale ha deciso che il 25% del gettito andrà alla Confederazione e che i Cantoni potranno trattenere il restante 75%. Inoltre, i Cantoni prevedono una quota adeguata del gettito dell'imposta supplementare per le Città e i Comuni.

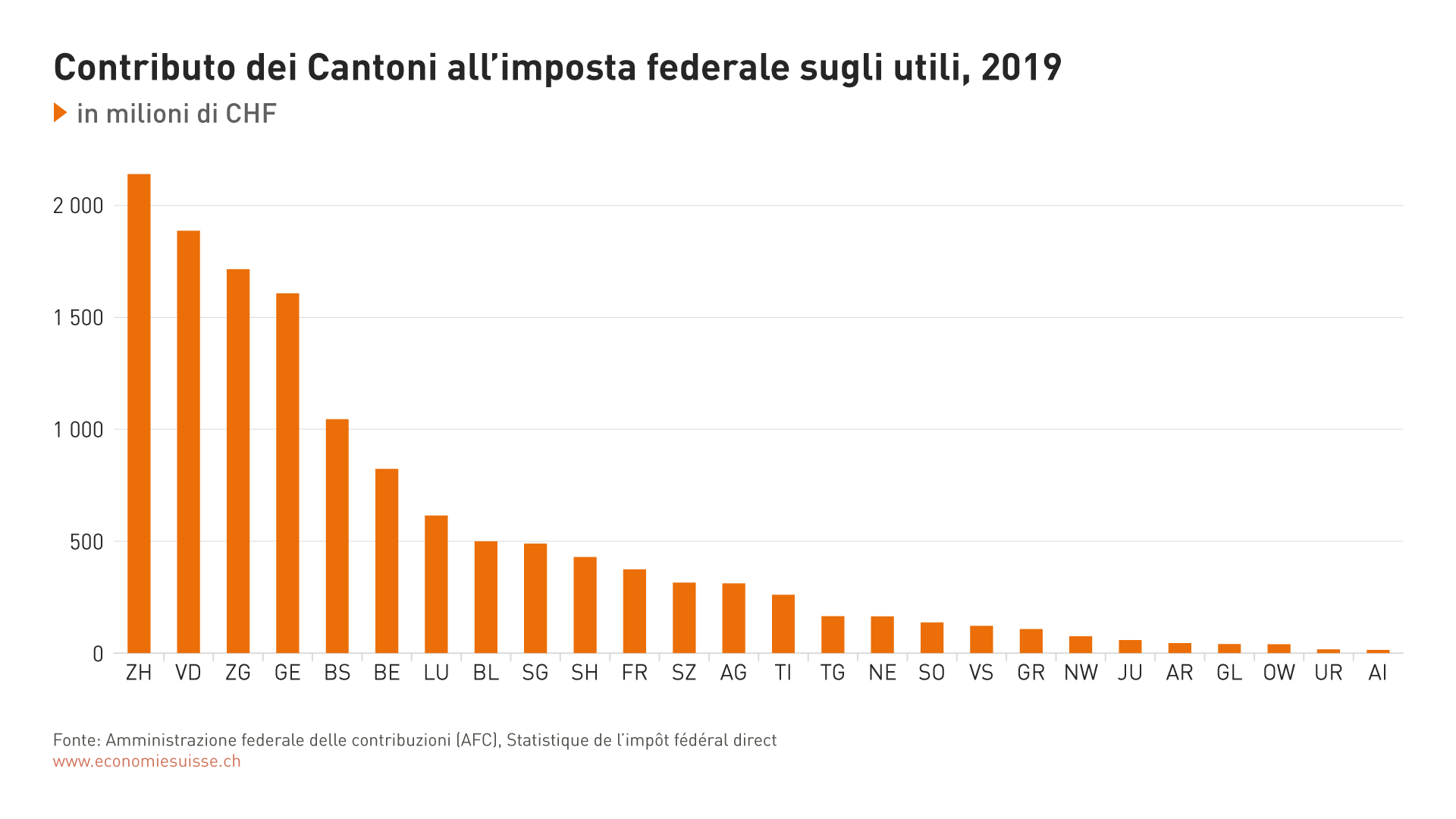

L'introduzione dell'imposta supplementare è particolarmente impegnativa per i Cantoni con un'elevata forza economica, dove il numero di imprese interessate è elevato. La maggior parte di questi Cantoni si contraddistingue per una bassa fiscalità. L'implementazione dell'imposizione minima ridurrà il tradizionale vantaggio fiscale di questi Cantoni rispetto ad altre piazze. In confronto, le piazze economiche estere con un livello di costi generalmente più basso diventeranno più attrattive. Con il passare del tempo, c'è il rischio che il numero di aziende situate in questi Cantoni diminuisca o si ridimensioni. Un tale sviluppo non riguarderebbe solo i Cantoni interessati, ma l'intera Svizzera. I Cantoni con un'elevata capacità economica sono all’origine della gran parte del gettito fiscale delle imprese versato alla Confederazione (cfr. grafico 9). L’imposizione minima potrebbe quindi cambiare questa situazione (cfr. grafico 1). Ne risentirebbero anche i Cantoni con capacità economica inferiore, che ogni anno ricevono ingenti trasferimenti dai Cantoni con capacità economica superiore attraverso il meccanismo di ridistribuzione della perequazione finanziaria e della ripartizione dei compiti (NPC).

La chiave di ripartizione decisa dal Parlamento federale prevede che i Cantoni con un numero elevato di aziende interessate riceveranno un gettito maggiore dall'imposta supplementare. Questi Cantoni potranno utilizzare il gettito per compensare la perdita di attrattività fiscale. Le misure di promozione della piazza economica riducono il rischio che le imprese attualmente attive si trasferiscano altrove (cfr. capitolo 4).

Grafico 9: Più del 60% dell’imposta federale sull’utile è generata da soli cinque Cantoni (ZH, VD, ZG, GE, BS). È dunque nell’interesse della Confederazione che questi Cantoni economicamente forti preservino la loro competitività economica.

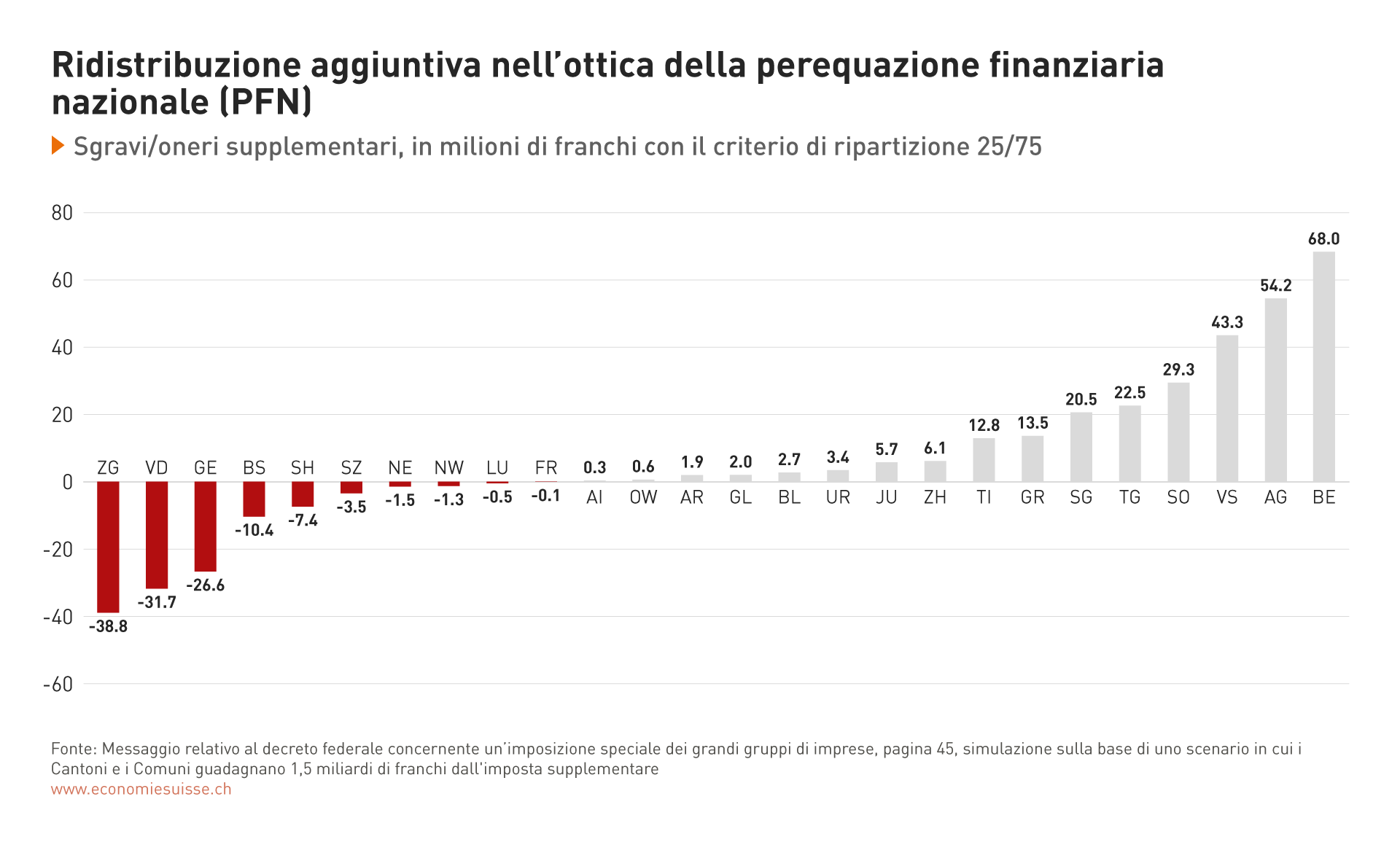

3) Ridistribuzione attraverso la perequazione finanziaria e della ripartizione dei compiti (NPC)

Le entrate dell'imposta supplementare saranno prese in considerazione per la NPC. La ridistribuzione dai Cantoni finanziariamente forti a quelli deboli sarà rafforzata. Quasi tutti i Cantoni con un'elevata capacità economica contribuiranno maggiormente alla NPC. Anche la Confederazione aumenterà i suoi versamenti alla NPC. Nell’altro senso, i Cantoni con minore capacità economica riceveranno contributi più elevati (cfr. grafico 10). In questo modo si garantisce una distribuzione equilibrata delle entrate. Il sistema di perequazione finanziaria della Svizzera, in cui i Cantoni con un'elevata capacità economica si assumono la responsabilità finanziaria dei Cantoni più deboli e forniscono alla Confederazione un notevole gettito fiscale, viene mantenuto.

Grafico 10: Le entrate supplementari generate dai Cantoni a titolo dell’imposta supplementare saranno prese in considerazione nella NPC. La ridistribuzione intercantonale aumenterà. I Cantoni a forte capacità economica e la Confederazione verseranno dei contributi superiori, i Cantoni meno forti riceveranno importi superiori.

Entrate supplementari a lungo termine a condizione che la Svizzera resti attrattiva

Secondo il Consiglio federale, le entrate supplementari che la Svizzera trarrà dall’imposta supplementare nel corso dei primi anni ammonteranno tra 1 e 2,5 miliardi di franchi all’anno. Le sue stime si basano sull’ipotesi che le imprese non modifichino le loro prassi a seguito della nuova situazione fiscale – e che continuino ad esempio a realizzare nuovi investimenti nelle proporzioni attuali. Tuttavia, si sa che se condizioni quadro importanti peggiorano, come la fiscalità, le imprese modificano il loro comportamento in materia di investimenti. Uno studio realizzato da economisti dell’Amministrazione federale delle contribuzioni e fondato sui dati svizzeri, conclude così che un aumento d’imposta dell’1% comporta una diminuzione degli utili imponibili delle imprese dello 0,82%. I cambiamenti di comportamento delle imprese consistono ad esempio nel realizzare nuovi investimenti nei luoghi in cui i costi della manodopera e del settore immobiliare sono meno elevati. Occorre attendersi che le imprese reagiscano ai cambiamenti fiscali e modifichino il loro comportamento.

Il rapporto esplicativo del Consiglio federale in relazione alla consultazione sul progetto di attuazione dell’imposizione minima (Messaggio relativo al decreto federale concernente un’imposizione speciale dei grandi gruppi di imprese, pagina 49) della primavera 2022 indica a tale proposito: «L’aumento delle entrate per l’insieme delle collettività pubbliche è più improbabile se si tiene conto dei cambiamenti di comportamento degli altri Stati ed imprese estere.» Così, «(...) l’aumento delle entrate legate all’imposta supplementare svizzera è compromesso a lungo termine, poiché le imprese potrebbero prendere decisioni di investimento sfavorevoli alla Svizzera.»

avenir suisse ha stimato le conseguenze della riforma sulle entrate dell’imposta sull’utile dei Cantoni basandosi su diversi adattamenti del comportamento. Alcuni Cantoni potrebbero così vedere le loro entrate relative all’imposta sull’utile diminuire del 13% (avenir suisse, 2022, p.19). Tutta la Svizzera sarebbe colpita da una simile evoluzione. Di fatto, anche le entrate fiscali della Confederazione e i versamenti a favore della NPC diminuirebbero.

L’Irlanda si trova in una situazione analoga a quella della Svizzera. Secondo lo Stato irlandese, non è certo che il progetto fiscale dell’OCSE sfoci in entrate supplementari. Il Governo ha dunque deciso di rinunciare ad introdurre un nuovo meccanismo di ripartizione nazionale. In Svizzera, il dibattito politico si è finora focalizzato esclusivamente sulla questione della ripartizione. A lungo termine, ci si può attendere un aumento delle entrate solo se le imprese interessate dall’imposizione minima restano in Svizzera e continuano a sviluppare le loro attività nelle proporzioni attuali.