OECD-Mindeststeuer – Steuereinnahmen sichern, Wettbewerbsfähigkeit erhalten

- Einleitung Das Wichtigste in Kürze | Position economiesuisse

- Kapitel 1 Unvermeidbare Steuererhöhung für Grossunternehmen

- Kapitel 2 Neue globale Steuerarchitektur der OECD/G20

- Kapitel 3 Umsetzung der OECD-Mindeststeuer in der Schweiz

- Kapitel 4 Ziel: Erhalt der Standortattraktivität, Sicherung der Steuereinnahmen

- Kapitel 5 Exkurs zu Säule 1: Marktstaatenbesteuerung

Ziel: Erhalt der Standortattraktivität, Sicherung der Steuereinnahmen

Die Schweiz ist einer der weltweit führenden Unternehmensstandorte. Ein Grund dafür ist die im internationalen Vergleich attraktive Steuerbelastung. Die OECD-Mindeststeuer relativiert diesen Standortvorteil. Der Vorsprung gegenüber Hochsteuerstaaten wird kleiner, ein Unterscheidungsmerkmal verliert an Gewicht. Die Einschränkung des Steuerwettbewerbs ist das erklärte Ziel des OECD-Projekts (siehe Kapitel 2).

Vom Steuer- zum Standortwettbewerb

Mit der internationalen Angleichung der Besteuerung grosser Unternehmen gewinnen andere Standortfaktoren an Bedeutung. Gemäss Global Competitiveness Index (GCI) des World Economic Forum ist die Schweiz stark bei der Infrastruktur (Platz 4), beim offenen und liberalen Arbeitsmarkt (Platz 2), beim Bildungssystem (Platz 1), in der Verschuldung (Platz 1) und hinsichtlich ihrer makroökonomischen und politischen Stabilität (Platz 1 resp. 4).

Nachteilig für die Schweiz ist hingegen ihr kleiner Binnenmarkt (Platz 39). Die Schweizer Wirtschaft ist deshalb notwendigerweise stark exportorientiert. Dass so viele international tätige Unternehmen in der Schweiz angesiedelt sind, ist nicht selbstverständlich. Diese Unternehmen sind hier, weil die Schweiz ein attraktiver Standort ist, um von hier aus die Weltmärkte zu bedienen. Der freie Zugang zu den grossen und lukrativen Absatzmärkten ist für die kleine Schweiz somit essenziell. Doch in Zeiten von Pandemie, Krieg und Energiekrise ist die geopolitische Grosswetterlage alles andere als ideal für den Freihandel. Wichtige Wirtschaftsmächte setzen derzeit auf Abschottung, Protektionismus und eine staatlich gesteuerte Industriepolitik. Staaten wie die Schweiz müssen sich gezielt um den Erhalt und die Entwicklung von Standortfaktoren bemühen.

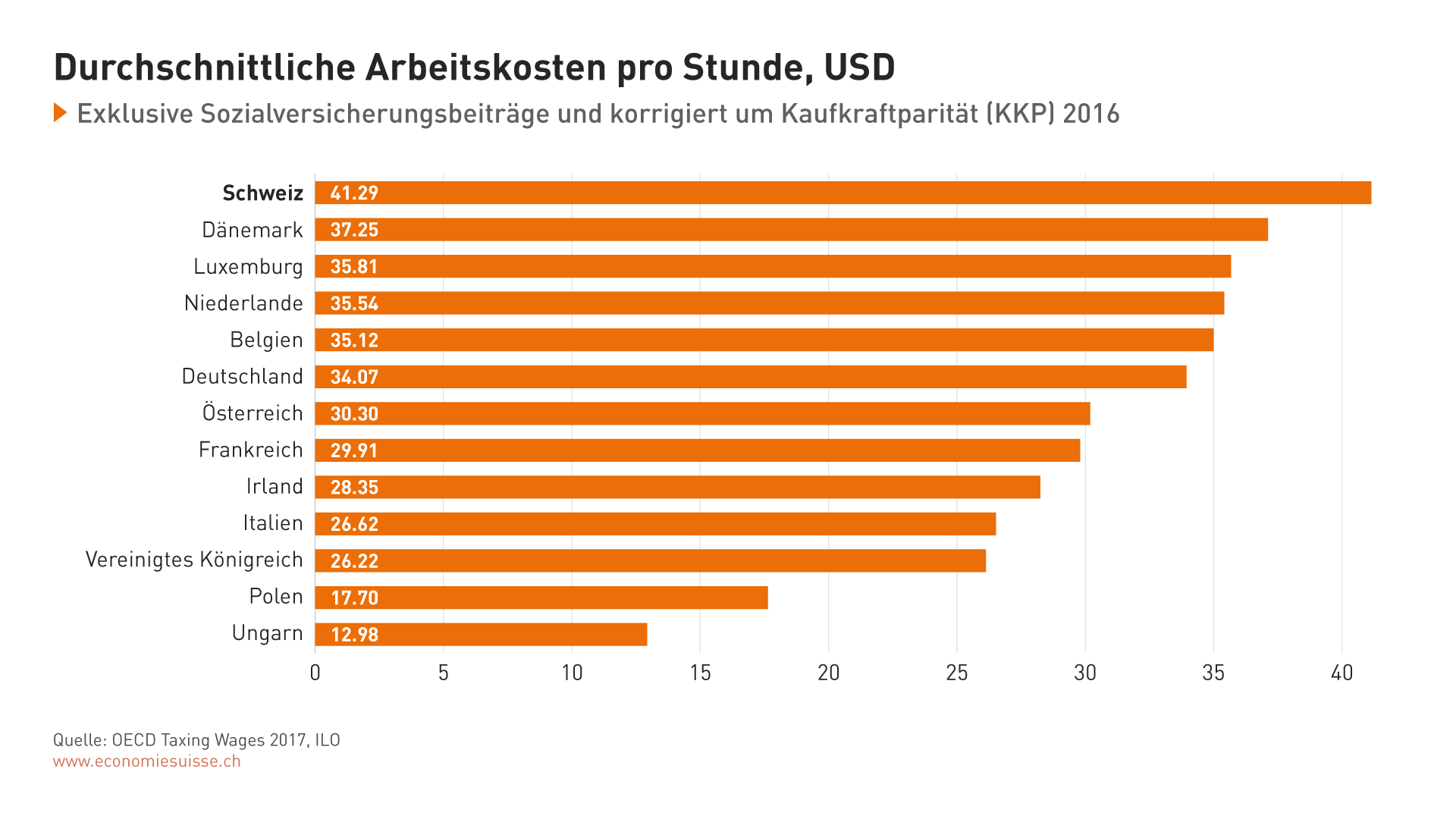

Dies gilt umso mehr, als ihre Kostenstruktur häufig hoch ist. Hohe Löhne (siehe Grafik 11) und teure Mieten und Immobilienpreise sind typisch für wohlhabende, erfolgreiche Länder. Im Fall der Schweiz kommt dazu, dass der starke Franken unser Land zu einem vergleichsweise teuren Standort macht. Konkurrenzstandorte haben in genannten Bereichen oft tiefere Kosten.

Traditionellerweise hat die Schweiz Kostennachteile kompensiert, indem sie den Firmen ein Steuerumfeld mit massvoller Belastung bot. Die OECD-Mindeststeuer relativiert diesen Aspekt. Für betroffene Firmen werden die Steuern und damit die Kosten des Standorts Schweiz steigen. Der Bundesrat (2022, S. 7) hält fest: «Für Bund, Kantone und Gemeinden stehen damit ein weiteres Mal die Wettbewerbsfähigkeit, Arbeitsplätze sowie Steuereinnahmen auf dem Spiel.»

Damit die Schweiz auch künftig im internationalen Standortwettbewerb vorne mitspielen kann und von der Wertschöpfung, den gut bezahlten Arbeitsplätzen und den hohen Steuerzahlungen einer grossen Zahl von internationalen Firmen profitiert, muss sie sich mehr noch als in der Vergangenheit mit der ganzen Palette von Standortfaktoren auseinandersetzen, Verbesserungen anstossen und Weiterentwicklungen in die Wege leiten.

Grafik 11: Unternehmen bezahlen in der Schweiz die höchsten Löhne. Das rechnet sich für die Firmen, weil der Standort Schweiz äusserst attraktiv ist. Mit der Mindestbesteuerung steigen die Steuerkosten allerdings und ein Standortvorteil der Schweiz wird relativiert.

Föderalismus: das Erfolgsrezept der Schweiz

Ein entscheidender Grund für den Schweizer Erfolg im Standortwettbewerb ist der Föderalismus. Der Bund setzt wichtige Rahmenbedingungen, die für die Wirtschaft unabdingbar sind. Beispiele dafür sind die makroökonomische Stabilität, die Verteidigung und Teile der sozialen Sicherheit. Der Bund erhält für diese Aufgaben bedeutende Steuergelder von den Firmen. Für die Unternehmen sind aber regionale und lokale Gegebenheiten ihrer Standorte besonders wichtig. In der aufgrund ihrer Geografie, Geschichte und politischen Ordnung vielgestaltigen Schweiz unterscheiden sich die Bedingungen in den einzelnen Kantonen stark. Unterschiedliche Branchen haben sich zu Wirtschaftsmotoren entwickelt:

- Genf und Zug sind wichtige internationale Handelsplätze,

- die Nordwestschweiz ist geprägt von innovativer Pharma und Chemie,

- Zürich ist ein weltweit führender Finanzplatz,

- über verschiedene Mittellandkantone hat sich ein Medtech- und Präzisions-Cluster ausgebreitet,

- die Westschweiz ist durch die weltführende Uhren- und Konsumgüterindustrie geprägt,

- in St. Gallen und dem Tessin ist die Textil- und Bekleidungsindustrie stark,

- in der Waadt und im Kanton Schaffhausen haben grosse US-Tochtergesellschaften teilweise seit Jahrzehnten Wurzeln,

- die Bergkantone zeichnen sich durch einen starken Tourismus aus.

Handlungsfähige Kantone und Gemeinden sind zentral für gute Rahmenbedingungen. Mit weitreichenden Kompetenzen in den Bereichen Bildung, Infrastrukturen und Steuern können sie Entwicklungen gestalten und vorangetreiben. Das war in der Vergangenheit so und sollte im Interesse einer starken Schweiz auch für die Zukunft so bleiben.

Werden Massnahmen zum Ausgleich der Nachteile der Mindestbesteuerung für nötig erachtet, werden sie am besten in den Kantonen getroffen. Die Kantone kennen die Stärken und Schwächen ihrer Standorte und können zielgenau und wirksam Massnahmen ergreifen. Gerade wirtschaftsstarke Kantone mit vielen internationalen und ertragsstarken Unternehmen tragen eine erhebliche Verantwortung für den Wohlstand der Schweiz. Nicht zuletzt von ihrer Reaktionsfähigkeit auf die Einführung der Mindestbesteuerung hängt es ab, ob die Schweiz auch in Zukunft ein führender, erfolgreicher Firmenstandort bleiben kann.

Mit seinem Beschluss, dass die Kantone 75 Prozent der Einnahmen der Ergänzungssteuer behalten können, stellt das Bundesparlament den Kantonen die notwendigen Mittel zur Verfügung. Aufgabe der Kantone ist es nun, für diese Mittel sinnvolle Verwendung zu finden – Verwendungen, die für die Bevölkerung wie für die Firmen gleichermassen stimmig sind.

International akzeptierte Standortmassnahmen

Standortmassnahmen dürfen den internationalen Vorgaben nicht widersprechen. Zudem müssen sie volkswirtschaftlich Sinn machen. International verbreitet und akzeptiert sind zum Beispiel Massnahmen im Bereich der Innovationsförderung.

Forschungs- und Entwicklungsaktivitäten (F&E) von Unternehmen sind im Interesse der gesamten Gesellschaft. Das durch F&E geschaffene Wissen, neue Methoden, zukunftsweisende Produkte und Prozesse stellen die Grundlage für nachhaltiges Wachstum und langfristigen Wohlstand dar. Staatliche Fördermassnahmen im Bereich F&E sind deshalb weltweit Standard. In verschiedenen Ausprägungen sind sie breit akzeptiert.

Die Schweiz ist ein besonders innovatives Land. Sie nimmt regelmässig einen Spitzenplatz im Global Innovation Index sowie im European Innovation Scoreboard ein und führt das jährliche Ranking der Weltorganisation für geistiges Eigentum seit 2011 an. Dieser Erfolg beruht zu einem grossen Teil auf Tätigkeiten und Investitionen der Privatwirtschaft, die knapp 70 Prozent der F&E-Investitionen finanziert.

Im Steuerbereich kennt die Schweiz heute verschiedene Instrumente zur Förderung von F&E. Zu den Instrumenten gehört der sogenannte F&E-Zusatzabzug für innovative Tätigkeiten. Ein weiteres Instrument, die Patentbox, ermöglicht es Kantonen, Gewinne aus Patenten steuerlich zu ermässigen. Beide Instrumente sind international verbreitet. Für Unternehmen, die nicht unter die Mindestbesteuerung fallen, das heisst für alle KMU und rein national tätigen Unternehmen, sind sie weiterhin uneingeschränkt wirksam. Bei grossen, internationalen Unternehmen mit Mindestbesteuerung wirken die Instrumente allerdings nur noch eingeschränkt oder gar nicht mehr. Die steuerliche Entlastung, zu der die Instrumente führen, kann eine Ergänzungssteuer auslösen, was den Nutzen ganz oder teilweise aufhebt.

In ihren Regeln zur Mindestbesteuerung berücksichtigt die OECD eine alternative Form der F&E-Förderung, sogenannte Steuergutschriften («Tax Credits»). Die OECD hat für diese Gutschriften spezielle Bedingungen definiert («Qualified Refundable Tax Credits»). So dürfen Steuergutschriften nicht an die Bedingung geknüpft sein, dass ein Unternehmen Gewinn erwirtschaftet. In längeren Verlustsituationen muss die Steuergutschrift zur Auszahlung gelangen. Indem die OECD das Instrument der Steuergutschrift für die Mindestbesteuerung als unschädlich erachtet, ist damit zu rechnen, dass viele Staaten sich mit dieser Form der Standortförderung auseinandersetzen werden. Diverse Staaten kennen Steuergutschriften heute schon und werden das Instrument weiter einsetzen.

Diskussionen, wie auf die Mindestbesteuerung reagiert werden kann, sind in vielen Kantonen am Laufen. Wie der Bundesrat in der Botschaft darlegt (Bundesrat, 2022, S. 26), liegt der Fokus auf einer mit OECD-Vorgaben kompatiblen F&E-Förderung. Der Erhalt von wertschöpfungsintensiven und hochqualifizierten Arbeitsplätzen in der Schweiz und die damit verbundenen zahlreichen positiven volkswirtschaftlichen Effekte stehen dabei im Vordergrund. Das bestätigt zum Beispiel die Regierung des im F&E-Bereich besonders exponierten Kantons Basel-Stadt (RR BS Medienmitteilung vom 19.01.2022). Die in Erwägung gezogenen Massnahmen zielen auf die Förderung der Zusammenarbeit von Hochschulen, Spitzenmedizin, etablierten Unternehmen und Start-ups, zudem soll die Attraktivität für Fachkräfte erhöht werden.

Für die kantonalen Finanzdirektoren (FDK) stehen Massnahmen in den Bereichen Bildung (Hochschulen), Energie, Umwelt sowie Arbeitsmarkt neben dem F&E-Bereich im Zentrum der Überlegungen (FDK Vernehmlassungsstellungnahme vom 7.2.2022). Die Digitalisierung, die Start-up-Förderung sowie die familienexterne Kinderbetreuung sind weitere mögliche Handlungsfelder (ESTV Ergebnisbericht zur Vernehmlassung vom 29.6.2022). Die Regierung des Kantons Zug nennt auch die Förderung von Umwelt- und Sozialverträglichkeit des Rohstoffabbaus, die Erhöhung des Fachkräftepotenzials, die Förderung von internationalen Schulen und die Unterstützung von Kindertagesstätten oder allenfalls auch Massnahmen im Bereich des preisgünstigen Wohnungsbaus (Antwort des Regierungsrats vom 4.10.2022 auf Interpellation der SVP-Fraktion).

Die kantonalen Diskussionen laufen in eine Vielzahl von Richtungen. Das Bundesparlament hat in seinem Beschluss zur Mindestbesteuerung den Kantonen eine gewisse Sicherheit gegeben, dass sie effektiv über Mittel verfügen werden, um ihre Pläne umzusetzen. Für die Planungen erschwerend wirkt allerdings, dass zurzeit über den Umfang der Mehreinnahmen noch immer grosse Unklarheit herrscht (siehe Kasten am Ende von Kapitel 3). Die Unklarheit wird für einige Jahre weiter bestehen. Tritt die Mindeststeuer für die Geschäftsjahre ab 2024 in Kraft, erfolgt die Veranlagung der Unternehmen nach den neuen Regeln erst 2026. Bis Klarheit über die erstmaligen Einnahmen der Mindestbesteuerung besteht, wird noch einige Zeit vergehen. Wie sich die Einnahmen längerfristig entwickeln, ist völlig unklar.