Fokus Inflation IX: Die Geldpolitik der USA und der EZB – ein Spiel mit dem Feuer

Hyperinflation ist ein Extremszenario. Eine solche tritt dann ein, wenn die Preise unkontrolliert davongaloppieren. Prüfen wir, ob die «Zutaten» für eine Hyperinflation gegeben sind. 1: Die Zentralbanken sind von der Politik abhängig – teilweise gegeben. 2: Die Zentralbanken kaufen Staatsschulden auf – gegeben. 3: Das Vertrauen in die Institutionen erodiert – (noch) nicht gegeben. 4: Ein «Point-of-no-return» ist erreicht, die Währung ist im freien Fall – nicht gegeben. Damit die Inflation rasch unter Kontrolle gebracht werden kann, müssen die Zentralbanken nun beweisen, dass sie das Vertrauen verdienen.

Schauen wir uns die Situation in den USA und in der EU an. Die US-Notenbank (FED) und die Europäische Zentralbank (EZB) haben schon seit Längerem grosse Mengen an Staatsanleihen gekauft. Seit der Pandemie haben sie ihre «Anstrengungen» sogar noch deutlich verstärkt. Zwar sind beide Zentralbanken formell weitgehend unabhängig von der Politik, doch das Resultat ist auffallend ähnlich, wie wenn die Politik sie instrumentalisiert hätte: Sie haben die Corona-bedingten staatlichen Zusatzausgaben kräftig mitfinanziert. Der einzige Unterschied ist, dass sie die Staatsanleihen auf dem Markt und nicht direkt bei den Zentralbanken gekauft haben. Aber diese Differenz ist eher semantischer Natur…

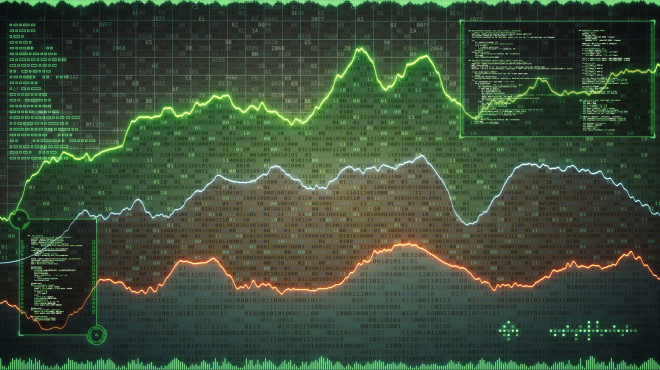

Die Abbildung zeigt denn auch Erstaunliches: Mittlerweile haben das FED und die EZB gegen 30 Prozent aller Staatsanleihen der USA bzw. der Euro-Staaten aufgekauft!

Ein kleiner Exkurs: Was ist der Unterschied zur Schweizerischen Nationalbank (SNB), die ebenfalls sehr viel Geld ins System gepumpt und ihre Bilanz auf mittlerweile über 1000 Milliarden Franken aufgebläht hat? Die SNB hat im umfangreichen Stil ausländische Wertschriften gekauft. Das FED und die EZB hingegen haben grosse Mengen an inländischen Wertpapieren gekauft. Während das Vorgehen des FED und der EZB an die Geldpolitik der Weimarer Republik, Argentiniens oder anderer Hyperinflationsländer erinnert, ist die Politik der SNB in diesem Ausmass wohl einzigartig.

Eine wichtige «Zutat» für Hyperinflation wäre also in den USA und im Euro-Raum vorhanden. Die Zentralbanken haben den Regierungen geholfen, dass die umfangreichen Corona-Mehrausgaben nicht zu höheren langfristigen Zinsen führten und die Regierungen nicht mehr für das Schuldenmachen bezahlen mussten.

Trotzdem müssen wir nicht unmittelbar Angst vor einer Hyperinflation haben, da das Vertrauen in die Institutionen im In- und Ausland mehr oder weniger intakt ist. Die Märkte glauben den Ankündigungen der Zentralbanken nach wie vor. Wenn diese eine Straffung der Geldpolitik ankündigen, dann wird dies eingepreist. Auch das Vertrauen in die Funktionsfähigkeit des Staates ist trotz aller Unkenrufe intakt. Um dieses Vertrauen zu erschüttern, müssten noch deutlich gravierendere Dinge geschehen als der Sturm aufs Capitol oder der Versuch einer Befehlsausgabe des früheren Präsidenten Trump zuhanden des FED.

Dennoch kommt jetzt die Phase der Bewährung: Es muss den Zentralbanken gelingen, die Inflation rechtzeitig zu brechen. Denn eine längere Inflationsphase würde zunächst langsam, dann immer stärker am Vertrauen in die Institutionen rütteln. Oder wie man in England sagen würde: «The proof of the pudding is in the eating.»

FOKUS INFLATION

Folge I: Achtung Geldillusion – Der Franken ist nicht mehr so stark wie 2015

Folge II: Vier Gründe für die rekordhohe Inflationsrate in den USA

Folge III: «This time is different» – wirklich?

Folge IV: Nicht neutral, sondern ganz schön fies

Folge V: Die unabhängige SNB schlägt zurück

Folge VI: Wieso schlägt der Ölpreisanstieg nicht stärker auf die Schweiz durch?

Folge VII: Der Ukraine-Krieg heizt die Inflation an

Folge VIII: Der perfekte Sturm – so entsteht eine Hyperinflation

Folge IX: Die Geldpolitik der USA und der EZB – ein Spiel mit dem Feuer

Folge X: Ist die Türkei auf dem Weg zur Hyperinflation?

Fokus XI: Eine Zentralbank muss die Märkte überraschen dürfen

Fokus XII: «Forward Guidance» – eine Medizin mit Nebenwirkungen

Fokus XIII: Staatspreise machen alles nur schlimmer

Folge XIV: Reichen die Zinserhöhungen zur Zähmung der Teuerung?

Folge XV: Ist in den USA ein «Soft Landing» möglich?

Folge XVI: Mietzinsregelung erschwert der SNB die Arbeit