AVS-riforma fiscale: un passo avanti per rispondere a due problemi urgenti

- Introduction L’essenziale in breve | Posizione di economiesuisse

- Chapter 1 Quando lo status quo diventa rischioso per l’attrattività

- Chapter 2 Il progetto AVS-riforma fiscale offre strumenti adeguati ai Cantoni

- Chapter 3 Trasparenza sulle conseguenze finanziarie

- Chapter 4 Il finanziamento supplementare dell’AVS è inevitabile

Il progetto AVS-riforma fiscale offre strumenti adeguati ai Cantoni

Nel contesto internazionale odierno, le imprese non possono più beneficiare del trattamento fiscale privilegiato concesso loro finora dai Cantoni. La semplice soppressione degli statuti fiscali speciali (e dunque l’imposizione delle società con uno statuto fiscale «ordinario») provocherebbe tuttavia un aumento immediato e massiccio dell’onere fiscale delle imprese interessate (in alcuni Cantoni, quest’ultimo potrebbe essere addirittura raddoppiato, o anche di più). La piazza economica svizzera rischia dunque di perdere la propria attrattività fiscale internazionale in quanto luogo d’insediamento per imprese. Se intendono mantenere i loro grandi contribuenti e datori di lavoro, i Cantoni devono adattare il loro sistema fiscale in modo che rimanga attrattivo.

Situazioni cantonali variabili

La soppressione degli statuti fiscali speciali colpisce i Cantoni in maniera molto diversificata:

Cantoni con un tasso fiscale ordinario elevato che ospitano numerose società internazionali:

- L’assoggettamento delle società internazionali ad uno statuto fiscale ordinario implica un netto aumento del loro onere fiscale. Grazie a queste entrate supplementari, i Cantoni possono ridurre la loro imposta sull’utile.

Cantoni che hanno già un tasso d’imposizione ordinario basso:

- L’attrattività fiscale è garantita anche in mancanza di statuti fiscali speciali e la necessità di agire è debole.

Cantoni con un tasso d’imposizione ordinario elevato che ospitano poche società internazionali:

- Le società internazionali sottoposte allo statuto fiscale ordinario e confrontate pertanto a un onere fiscale più pesante sono poche, per cui il margine di manovra finanziaria che permetterebbe a questi Cantoni di prevedere una riduzione generale dell’imposta sull’utile è limitato. Questi ultimi devono dunque trovare altri mezzi per continuare ad offrire un contesto fiscale attrattivo.

Strumenti alternativi flessibili al servizio di soluzioni cantonali appropriate

Dal momento che i Cantoni sono interessati in maniera diversa, non esiste una soluzione unica applicabile a tutti. La Confederazione non impone dunque le proprie misure fiscali nell’ambito del progetto di riforma. L’approccio scelto è al contrario quello della flessibilità:

- I Cantoni possono applicare i nuovi strumenti speciali riconosciuti a livello internazionale: il patentbox, una deduzione per ricerca e sviluppo e una deduzione per l’autofinanziamento. Essi possono inoltre diminuire la loro imposta sull’utile (cf. riquadro). I parlamenti cantonali e, se del caso, il Popolo decideranno quali strumenti adottare.

- La Confederazione beneficia in ampia misura della competitività fiscale dei Cantoni (essa non concede ribassi fiscali alle società internazionali). Per preservare l’attrattività della Svizzera, di cui essa approfitta, e sostenere i Cantoni nella trasformazione del loro sistema fiscale, essa verserà loro un contributo finanziario di circa un miliardo di franchi. I Cantoni disporranno pertanto di un margine di manovra finanziaria che permetterà loro in particolare di compensare gli effetti della riduzione dei tassi fiscali sulle città e i Comuni.

Questo pacchetto di strumenti permette ai Cantoni di garantire una transizione il più fluida possibile verso il nuovo sistema fiscale. Senza questo progetto di riforma, i Cantoni non riceverebbero nessun sostegno finanziario dalla Confederazione. Il diritto federale attuale non offre più la possibilità di introdurre nuove regole speciali. La sola misura possibile che rimarrebbe dunque ai Cantoni sarebbe la riduzione dell’imposta sull’utile. Tuttavia, per alcuni Cantoni particolarmente colpiti, una simile misura si rivelerebbe estremamente costosa.

Effetto del progetto AVS-riforma fiscale: le società internazionali e le PMI sottoposte alle stesse condizioni

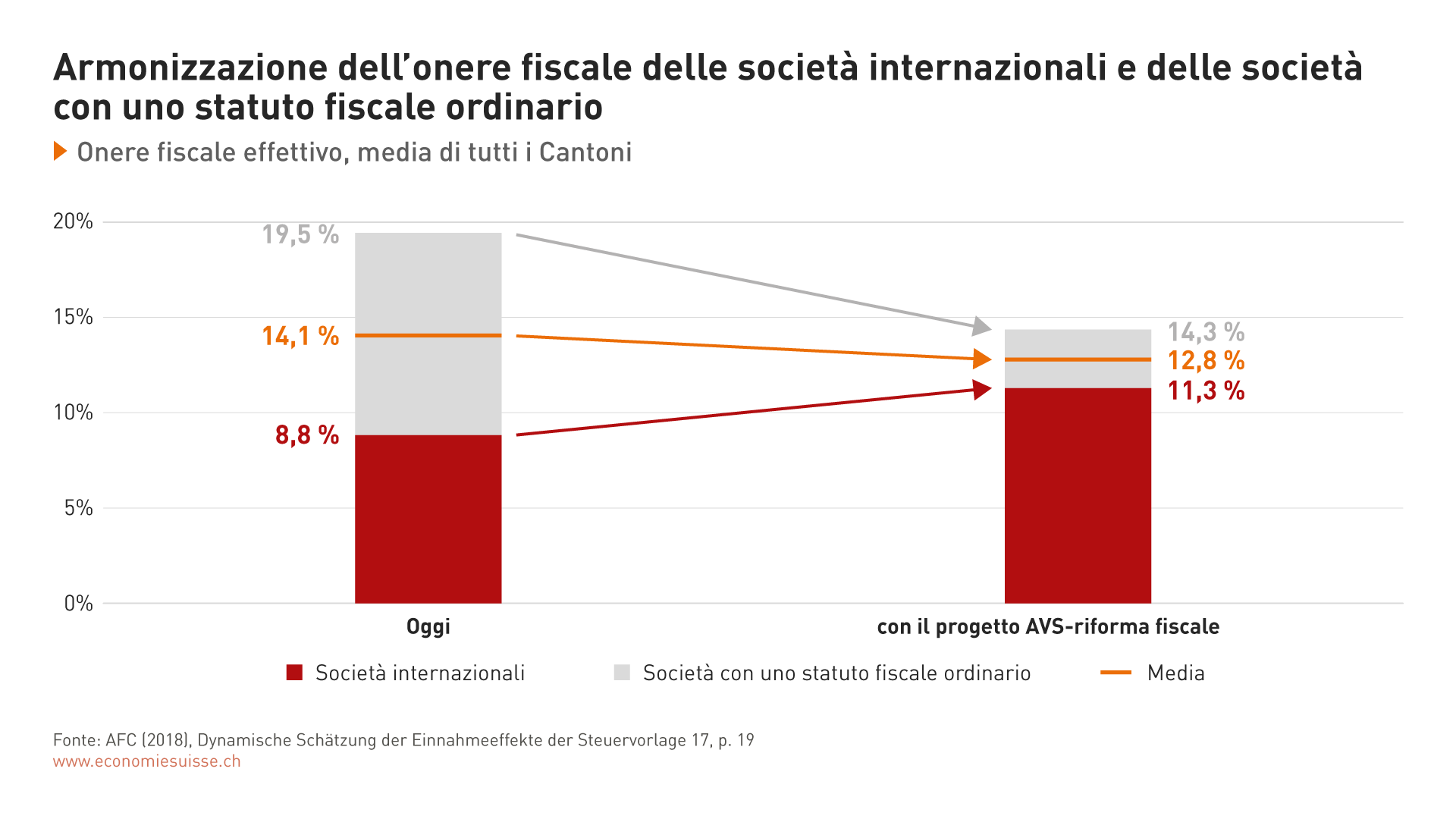

Il progetto AVS-riforma fiscale abolirebbe il trattamento vantaggioso delle società internazionali, il cui onere fiscale, di conseguenza, aumenterebbe. L’Amministrazione federale delle contribuzioni (AFC) stima a 2,4 miliardi di franchi l’onere supplementare che ne risulterebbe senza tener conto degli strumenti di compensazione previsti dai Cantoni. Se questi ultimi mettessero in atto gli strumenti previsti, l’imposizione delle società sottoposte al regime fiscale ordinario registrerebbe per contro un calo (cf. grafico 2): l’onere fiscale medio di tutte le società residenti in Svizzera diminuirebbe moderatamente, passando dall’attuale 14,1% al 12,8%.

Grafico 2

L’abolizione degli statuti fiscali speciali provoca un aumento dell’onere fiscale delle società internazionali. Le società con uno statuto fiscale ordinario vedrebbero al contrario il loro onere fiscale alleggerito grazie agli strumenti previsti dai Cantoni. L’onere fiscale medio di tutte le società registrerebbe una diminuzione moderata.

Strumenti a disposizione dei Cantoni

Patentbox

Il patentbox promuove l’innovazione, poiché l’imposizione degli utili risultanti da brevetti è ridotta. Questo strumento è utilizzato da tempo da numerosi Stati dell’UE. Nell’ambito dell’OCSE, gli Stati si sono messi d’accordo su una norma secondo la quale la riduzione fiscale viene concessa da uno Stato unicamente se la ricerca è effettuata sul suo territorio (approccio Nexus). Il puro trasferimento degli utili non è ammesso. Il patent box svizzero è conforme alle norme dell’OCSE.

Deduzione per ricerca e sviluppo

Per le PMI, non è sempre interessante depositare un brevetto. Inoltre, il patent box conforme alle regole dell’OCSE implica un pesante onere amministrativo. Per questo motivo i Cantoni possono, a titolo complementare, prevedere una deduzione per le spese di ricerca e sviluppo. Questa misura è anch’essa diffusa e accettata a livello internazionale. In concreto, le imprese hanno la possibilità di dedurre i loro oneri del personale di ricerca e sviluppo fino al 50% supplementare.

Deduzione per autofinanziamento

Oggi, l’indebitamento di un’impresa è «ricompensato» sul piano fiscale. Gli interessi del debito possono di fatto essere dedotti dall’utile imponibile. Per contro, l’impresa che finanzia i suoi investimenti con i fondi degli azionisti o utili tesaurizzati (autofinanziamento) non può dedurre nulla. Questa disparità di trattamento è generalmente considerata come un errore. Per questo una nuova misura prevede che anche le società a forte tasso di autofinanziamento possano dedurre il capitale investito. Oltre al fatto che essa si giustifica per una ragione di equità, questa misura rafforza la resistenza delle imprese alle crisi grazie ad un livello d’indebitamento più debole. Inoltre, questa misura permette di evitare un forte aggravamento del carico fiscale derivante dalla soppressione delle regole fiscali speciali (queste ultime federali) per le società che gestiscono il finanziamento di un gruppo. È particolarmente importante per i Cantoni che contano numerose società simili, come Zurigo. Contrariamente alla terza Riforma dell’imposizione delle imprese (RI Imprese III), questa misura può tuttavia essere utilizzata solo dai Cantoni che applicano un tasso d’imposizione elevato.

Limitazione della riduzione fiscale

I Cantoni possono scegliere liberamente il grado d’incidenza dei nuovi strumenti. Essi possono determinare individualmente la riduzione fiscale alla quale ogni misura dà diritto e decidere inoltre l’effetto cumulato di tutti gli strumenti. La limitazione della riduzione fiscale permette di assicurarsi che le imprese paghino sempre l’imposta cantonale su almeno il 30% dei loro utili. Un’imposta cantonale sull’utile zero, come si riscontra ancora oggi, non è più ammessa. Le società pagano per contro ancora l’imposta federale diretta nella sua totalità.

Diminuzione dell’imposta cantonale sull’utile

Per restare competitivi a livello fiscale, vari Cantoni prevedono di adattare il loro tasso di imposizione sugli utili. Per alcuni, si tratterà della misura principale da attuare, mentre per altri, si tratterà solo di una misura tra altre, secondo la loro situazione. Per quanto concerne il tasso d’imposizione sugli utili, i Cantoni sono totalmente liberi. Il progetto fiscale non prevede nessun obbligo in materia. Per le società internazionali, la riduzione del tasso ordinario d’imposizione (che si avvicina al tasso speciale di cui esse beneficiavano finora) può compensare parzialmente l’abolizione del loro statuto fiscale speciale. Tra i beneficiari di questa misura figurano in particolare le imprese svizzere che sono oggi sottoposte ad un regime d’imposizione ordinario. Se il progetto AVS-riforma fiscale dovesse fallire, questo sarebbe il solo strumento a disposizione dei Cantoni.

Tabella 1

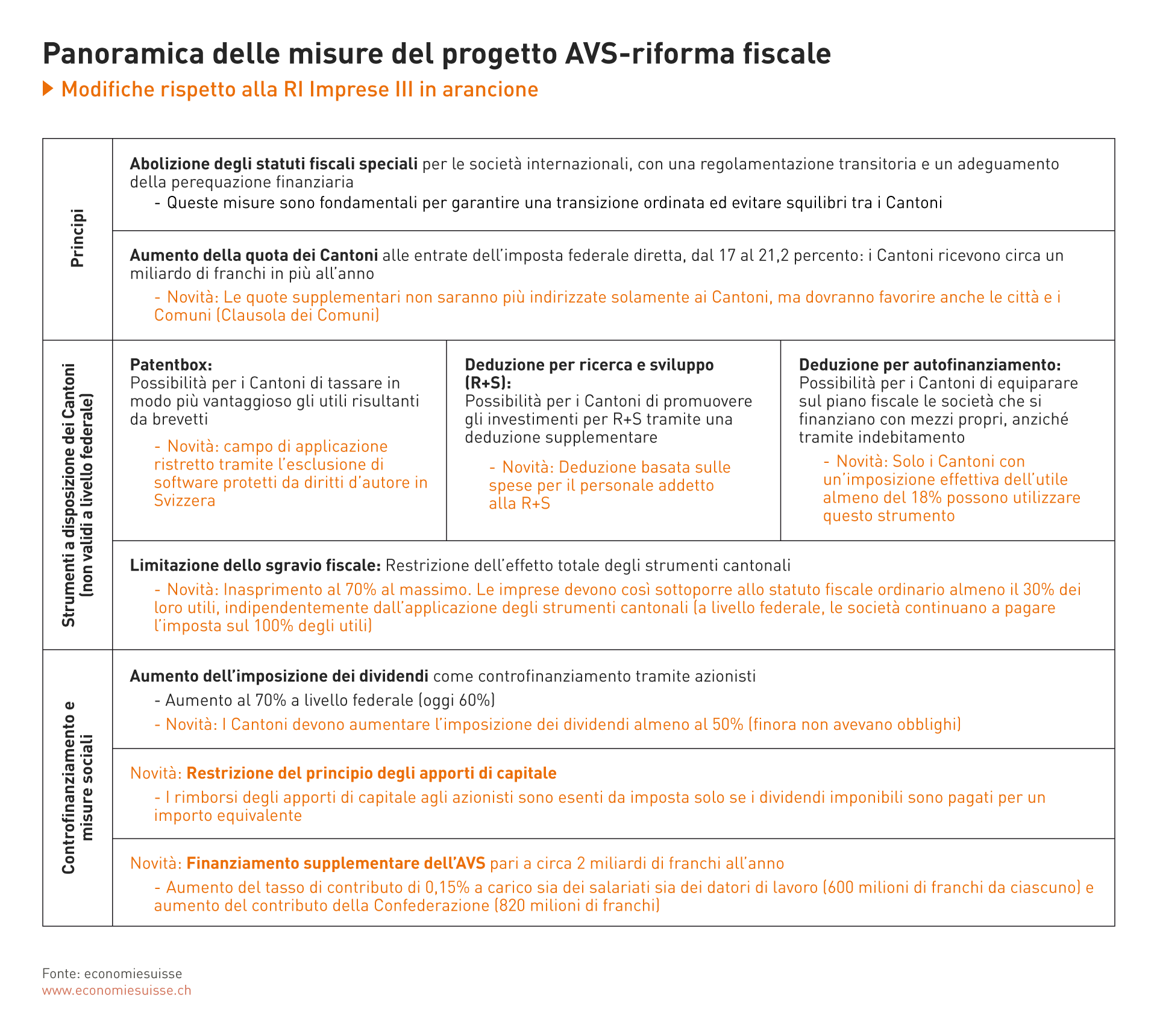

Il progetto AVS-riforma fiscale offre una combinazione equilibrata. I Cantoni possono applicare liberamente i nuovi strumenti speciali riconosciuti a livello internazionale. La Confederazione concede un contributo finanziario ai Cantoni e ai Comuni. Nel suo pacchetto sociale, il progetto include un finanziamento supplementare dell’AVS.