AVS-riforma fiscale: un passo avanti per rispondere a due problemi urgenti

- Introduction L’essenziale in breve | Posizione di economiesuisse

- Chapter 1 Quando lo status quo diventa rischioso per l’attrattività

- Chapter 2 Il progetto AVS-riforma fiscale offre strumenti adeguati ai Cantoni

- Chapter 3 Trasparenza sulle conseguenze finanziarie

- Chapter 4 Il finanziamento supplementare dell’AVS è inevitabile

Quando lo status quo diventa rischioso per l’attrattività

Importanza finanziaria ed economica

Le imprese che realizzano una gran parte dei loro utili all’estero oggi beneficiano, in Svizzera, di un’imposizione particolarmente vantaggiosa: questi redditi sono infatti tassati con un tasso inferiore a quello degli utili realizzati sul territorio svizzero. Questo favorisce non solo le sedi sociali delle imprese straniere, ma anche importanti società svizzere attive a livello internazionale. Per l’economia e le finanze della collettività, l’importanza delle società internazionali è evidente, come mostrano queste cifre:

- Circa 24’000 società sono sottoposte allo statuto fiscale speciale

- Esse occupano direttamente quasi 150’000 persone. La loro incidenza sull’occupazione è tuttavia più importante, considerato che ogni impiego diretto in queste società induce, si stima, circa 1,6 milioni di impieghi nel resto dell’economia. In qualità di operatori di servizi e fornitori, numerose imprese locali beneficiano in particolare della domanda delle imprese sottoposte ad uno statuto fiscale speciale.

- Esse realizzano quasi il 50% della totalità degli investimenti privati recensiti in Svizzera nel settore ricerca e sviluppo (circa 6 miliardi di franchi), offrendo nel contempo degli impieghi e dei posti di apprendistato del futuro in quest’epoca di transizione digitale.

- Le imprese sottoposte allo statuto fiscale speciale forniscono la metà delle entrate dell’imposta sull’utile della Confederazione.

- Esse versano complessivamente circa 7 miliardi di franchi di imposte sull’utile alla Confederazione e ai Cantoni. Senza contare i miliardi supplementari che esse apportano attraverso altri contributi (imposta sul capitale, imposta fondiaria e sugli utili immobiliari, IVA), altri importanti contributi sociali nonché le imposte sul reddito pagate dai loro dipendenti

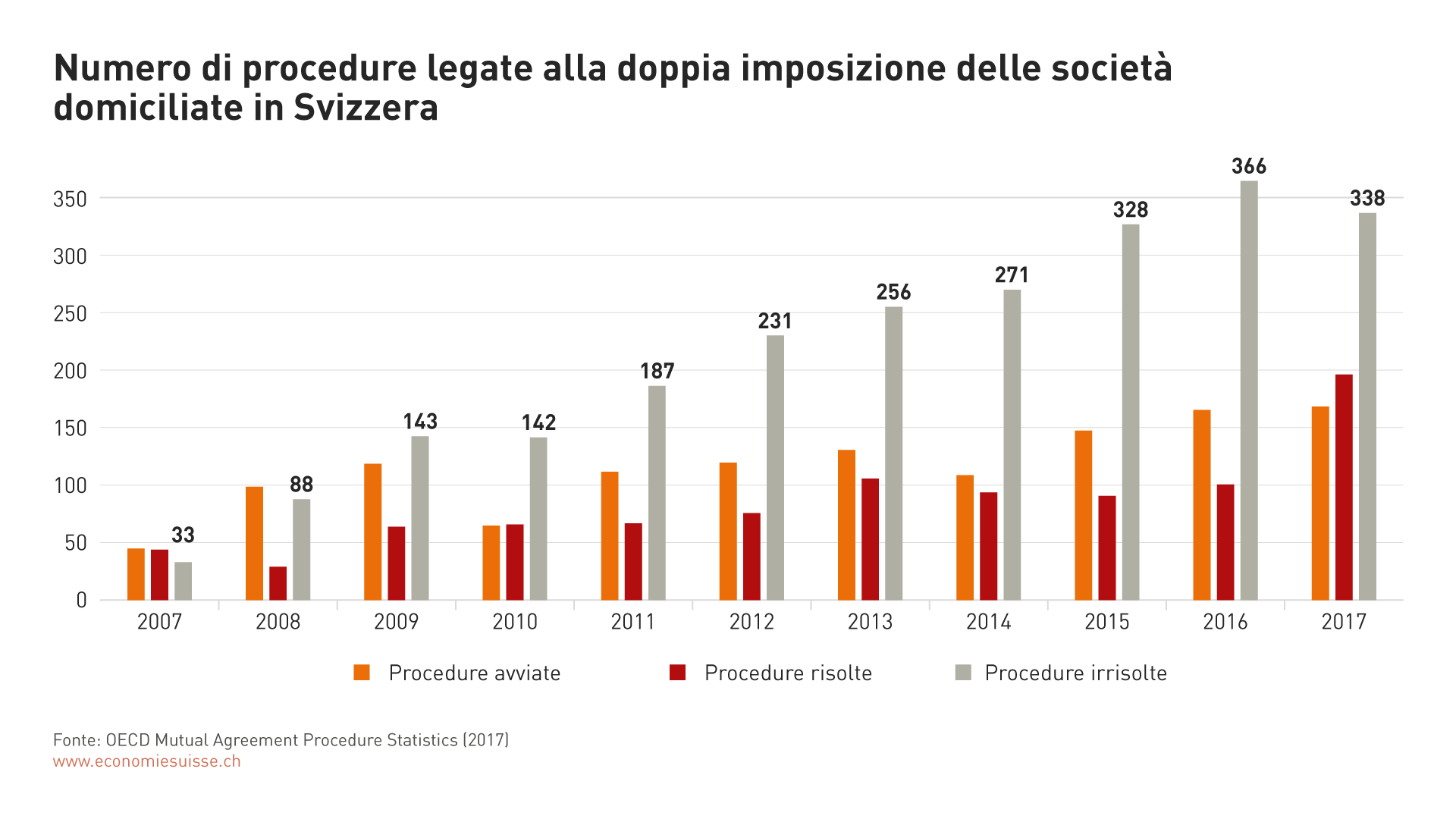

Per le imprese attive a livello internazionale, il contesto fiscale è radicalmente mutato . Oggi, gli altri Stati non accettano più che delle società attive sul loro territorio beneficino di un trattamento fiscale privilegiato in Svizzera. Il fatto che gli utili realizzati all’estero in Svizzera siano tassati meno pesantemente degli utili nazionali contravviene alle nuove norme internazionali. Per combattere ciò con una misura forte, il G-20 e l'OCSE hanno scelto di introdurre uno scambio automatico obbligatorio di informazioni, che si estende all’imposizione delle società (scambio di informazioni in materia fiscale, dichiarazione Paese per Paese). Le autorità straniere sono così informate del trattamento fiscale concesso alle società domiciliate in Svizzera. Le imprese che continuano a trarre vantaggio da un regime d’imposizione privilegiato nel nostro Paese devono quindi attendersi sanzioni e una doppia imposizione all’estero, ciò che annulla, de facto, l’interesse per gli statuti fiscali speciali. Le questioni relative alla doppia imposizione rappresentano già oggi un problema crescente (cf. grafico 1). Se il G20/OCSE o l'UE iscrivessero ufficialmente la Svizzera su una lista di Paesi dalle pratiche fiscali dannose, i casi di doppia imposizione si moltiplicherebbero senza fine. Non ponendo rimedio a questa situazione, la Svizzera perderebbe dunque la sua attrattività fiscale per le imprese internazionali.

Grafico 1

Nel caso di doppia imposizione di una società in Svizzera e all’estero, una procedura amichevole può essere intrapresa tra i due Paesi. Il numero di situazioni irrisolte continua ad aumentare: un onere sempre più pesante per le imprese attive a livello internazionale.