Finances fédérales 2022: retour à la stabilité

- Introduction L’essentiel en bref | Position d’economiesuisse

- Chapter 1 Survol des finances fédérales

- Chapter 2 Nouvelles dettes covid et désendettement

- Chapter 3 Position d’economiesuisse

Nouvelles dettes covid et désendettement

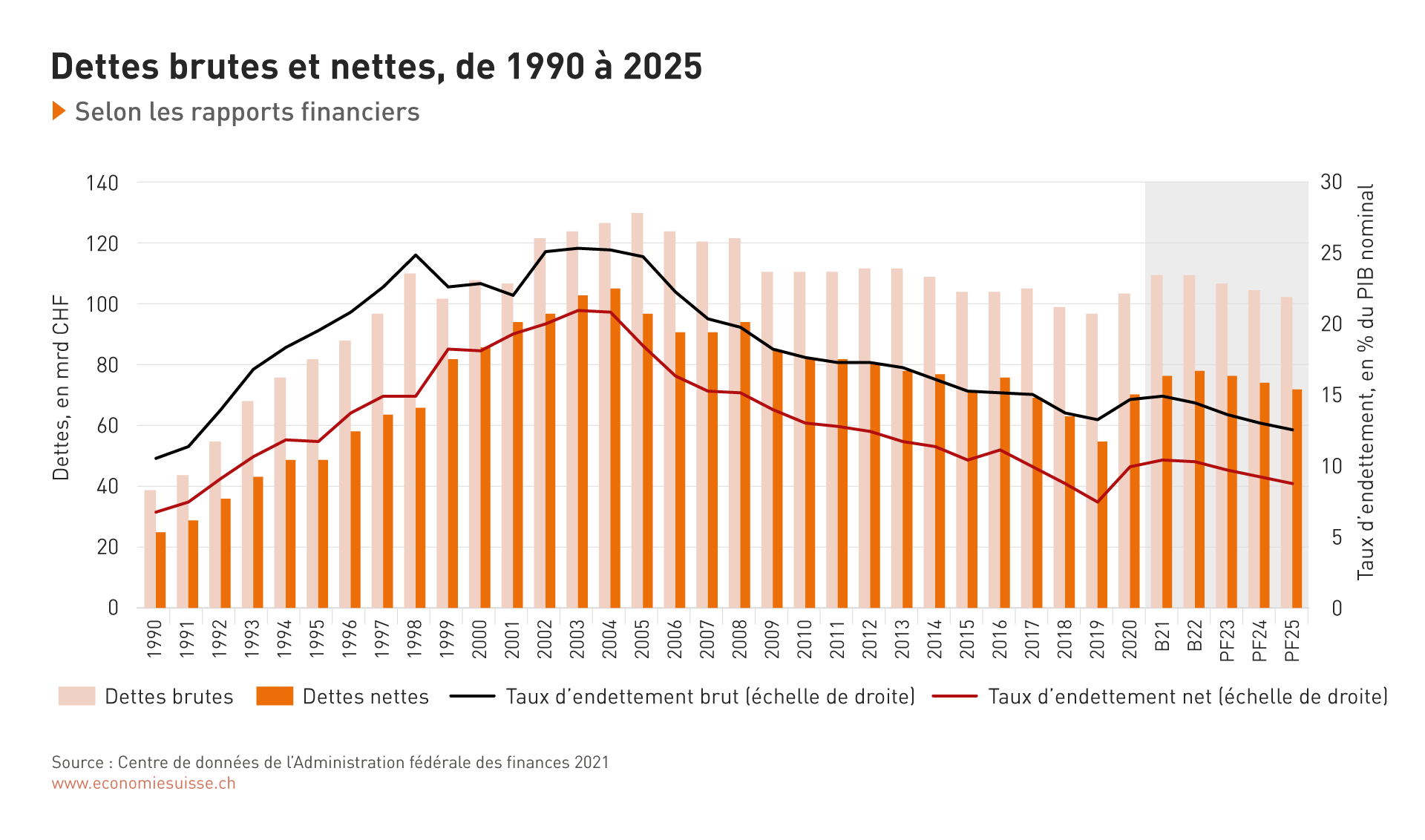

La Confédération doit emprunter sur les marchés monétaires et financiers pour financer les dépenses liées au covid. Il en résulterait une augmentation de la dette fédérale et la dette brute passerait de 14 milliards à 110 milliards de francs selon les estimations. Toutefois, la Confédération n’a pas uniquement couvert ses besoins de financement par de nouveaux emprunts (obligations et créances comptables du marché monétaire), mais aussi en réduisant ses liquidités, qui étaient abondantes. Cette réduction des liquidités est prise en compte dans le ratio d’endettement net. La dette nette augmente de 25 milliards de francs et représente ainsi la totalité de la nouvelle dette covid.

Même si le taux d’endettement de la Suisse reste faible en comparaison internationale, la dette a fortement augmenté en peu de temps: le frein à l’endettement introduit en 2003 après la forte croissance de la dette publique dans les années 1990 a permis de combler en grande partie le déficit en un peu moins de deux ans.

En juin, le Conseil fédéral a décidé d’utiliser les distributions supplémentaires de la Banque nationale suisse pour rembourser la dette covid. Elles seront comptabilisées en tant que produits extraordinaires dans le compte d’amortissement dès cette année et contribueront ainsi à réduire le déficit. Elles représentent un montant annuel de 1,3 milliard de francs au maximum.

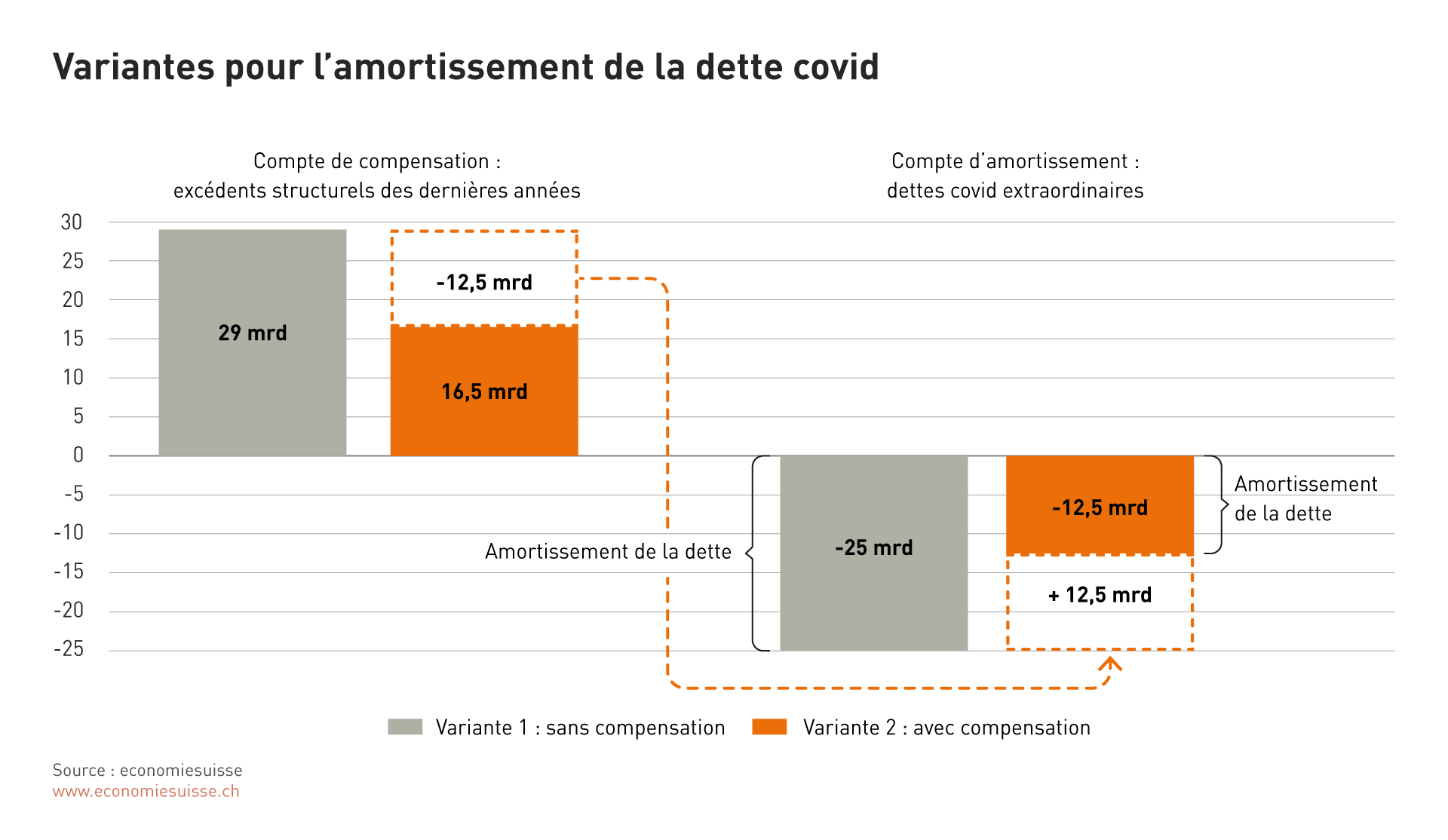

Comme ces fonds ne suffisent pas à eux seuls à réduire la dette, le Conseil fédéral a mis en consultation deux variantes de réduction supplémentaire de la dette. Les deux variantes n’exigent ni mesures d’austérité ni hausses d’impôts.

Variante 1: remboursement intégral de la dette covid en utilisant les futurs excédents du budget ordinaire

Les excédents générés dans le budget fédéral ordinaire sont déjà utilisés pour réduire la dette. Avec la variante 1, les excédents seraient utilisés spécifiquement pour réduire la dette covid et crédités au compte d’amortissement.

Les excédents ordinaires proviennent des recettes supplémentaires et des excédents budgétaires (appelés soldes de crédit). Un solde de crédit est enregistré chaque année, car les enveloppes approuvées ne sont jamais entièrement utilisées. En règle générale, le solde de crédit se monte à moins d’un milliard de francs. Avec les distributions supplémentaires de la BNS, il devrait être possible d’affecter chaque année un peu plus de 2,3 milliards de francs à la réduction de la dette. Le remboursement de la dette covid de 25 milliards de francs actuellement devrait ainsi prendre un peu plus de onze ans.

Variante 2: compensation de la moitié du déficit avec de précédents excédents (ordinaires) et remboursement du montant résiduel via les futurs excédents ordinaires

Le compte de compensation représente la statistique de contrôle du budget ordinaire de la Confédération. Les excédents et les déficits sont comptabilisés dans ce compte. Comme la Confédération dégage régulièrement des excédents depuis l’introduction du frein à l’endettement, le solde du compte de compensation se monte actuellement à quelque 29 milliards de francs. Un solde positif du compte de compensation ne signifie pas que des ressources à hauteur de ce montant soient effectivement disponibles en tant que «réserves»: en vertu de la loi, la totalité des excédents doit être utilisée chaque année pour réduire la dette. L’excédent du compte de compensation est une valeur comptable. Le compte de compensation est en quelque sorte la «mémoire» du frein à l’endettement.

La variante 2 prévoit quant à elle une compensation de la moitié du solde négatif du compte d’amortissement (extraordinaire) et donc du déficit covid avec le solde positif du compte de compensation. Le déficit du compte d’amortissement peut ainsi être réduit de 50% d’un seul coup. En utilisant également les distributions supplémentaires de la BNS et les excédents ordinaires, la réduction de la dette ne prendra que six ans avec la variante 2.

Les deux variantes envisagées pour réduire la dette covid diffèrent tant sur le plan qualitatif que quantitatif. Alors que la variante 1 permet une réduction complète et contraignante de la dette, sans restriction du budget fédéral et sans hausses d’impôts, la variante 2 n’est pas compatible avec le fonctionnement du frein à l’endettement.

La compensation de déficits (ultérieurs) avec des excédents (antérieurs) proposée dans la variante 2 est problématique. Elle est en contradiction avec une règle fondamentale du frein à l’endettement, qui stipule que les excédents d’une année ne peuvent pas être utilisés pour des dépenses ultérieures (asymétrie). Les excédents ne peuvent être affectés qu’à la réduction de la dette. Cette règle a été créée par le législateur en raison du nouvel endettement considérable que la Confédération a connu dans les années 1990. À l’époque, la dette de la Confédération avait triplé en dix ans. Même si le fonctionnement du frein à l’endettement adopté par le peuple en 2001 par près de 90% des votants n’était pas tout à fait clair à l’époque, le législateur avait expressément l’intention de permettre également une réduction de la dette avec ce mécanisme. D’où la règle selon laquelle les excédents ne peuvent pas être utilisés pour des dépenses ultérieures, mais uniquement pour réduire la dette. La compensation de la moitié des dépenses covid avec des excédents antérieurs proposée dans la variante 2 ignore cette règle et donc un mécanisme fondamental du frein à l’endettement. Au cours des années qui ont suivi son introduction, le frein à l’endettement a permis de réduire la dette, si bien que la Confédération a pu agir sans restriction lors de la crise du covid. Il serait absurde de remettre aujourd’hui en question le frein à l’endettement en raison de la crise.

Il convient également de noter que le déficit covid ne serait épongé que sur le papier avec cette compensation. En réalité, une dette à hauteur du montant de la compensation subsisterait, car le mécanisme de compensation n’entraîne pas de transferts d’argent. Il n’existe pas de réserves qui pourraient être utilisées. Le processus serait purement comptable. Étant donné que la moitié de la dette covid subsisterait après la compensation, la dette fédérale serait plus élevée qu’avant la crise avec la variante 2. Une réduction supplémentaire de la dette est certes possible, mais pas dans le cadre juridiquement contraignant du projet de loi en discussion ici.

La consultation sur la réduction de la dette covid se terminera à la fin novembre. Le Conseil fédéral présentera un message au Parlement en 2022. Une modification de la loi pourrait entrer en vigueur en 2023.