AHV-Steuervorlage – ein Schritt vorwärts bei zwei dringlichen Problemen

- Introduction Executive summary | Positions of economiesuisse

- Chapter 1 Erfolgreicher Steuerstandort – Status quo ist nicht haltbar

- Chapter 2 Steuervorlage als Werkzeugkasten und Hilfspaket für die Kantone

- Chapter 3 Transparenz der finanziellen Auswirkungen

- Chapter 4 Unvermeidbare AHV-Zusatzfinanzierung

Transparenz der finanziellen Auswirkungen

Totalumbau zu massvollen und tragbaren Kosten

Der Bund ergreift mit der AHV-Steuervorlage keine eigenen steuerlichen Massnahmen. Dies tun nur die Kantone. Der Bund leistet stattdessen einen finanziellen Beitrag. Er passt die Einnahmeteilung bei der Bundessteuer um 1 Milliarde Franken zugunsten der Kantone und Gemeinden an. Das ist eine Hauptmassnahme. Die Kantone sind frei, wie sie die zusätzlichen Mittel einsetzen. Gleichzeitig bringt die Vorlage dem Bund Mehreinnahmen von rund 400 Millionen Franken (höhere Dividendenbesteuerung, Einschränkung Kapitaleinlageprinzip, geringere Abzüge für bezahlte Kantonssteuern). Die resultierenden Kosten von rund 600 Millionen Franken sind für den Bund gut tragbar; sie entsprechen weniger als einem Prozent seiner Einnahmen. Allein die Mehreinnahmen, die bei der Firmenbesteuerung bis 2022 geplant sind, kompensieren diese Kosten um das Doppelte.

Die Kantone können je nach Ausgangslage steuerliche Massnahmen aus dem Werkzeugkasten nutzen. Die Entscheidung fällt in einem politischen Beschluss auf Kantonsebene. Im Sinne der Transparenz haben die Kantonsregierungen ihre Pläne offengelegt. Gemäss diesen Plänen ergeben sich Kosten für Kantone und Gemeinden von insgesamt 1,4 Milliarden Franken. Auch dieser Betrag liegt unter einem Prozent der Einnahmen.

Steuerliche Wettbewerbsfähigkeit lohnt sich

Warum soll die Schweiz diese unmittelbaren Kosten in Kauf nehmen? Unbestritten ist, dass der heutige Zustand nicht haltbar ist. Firmen können die Sonderregeln, wie sie die Schweiz anbietet, nicht länger nutzen. Grundsätzlich sind in dieser Situation zwei Varianten möglich.

Variante «Nichts tun» bedeutet Aufgabe der steuerlichen Wettbewerbsfähigkeit:

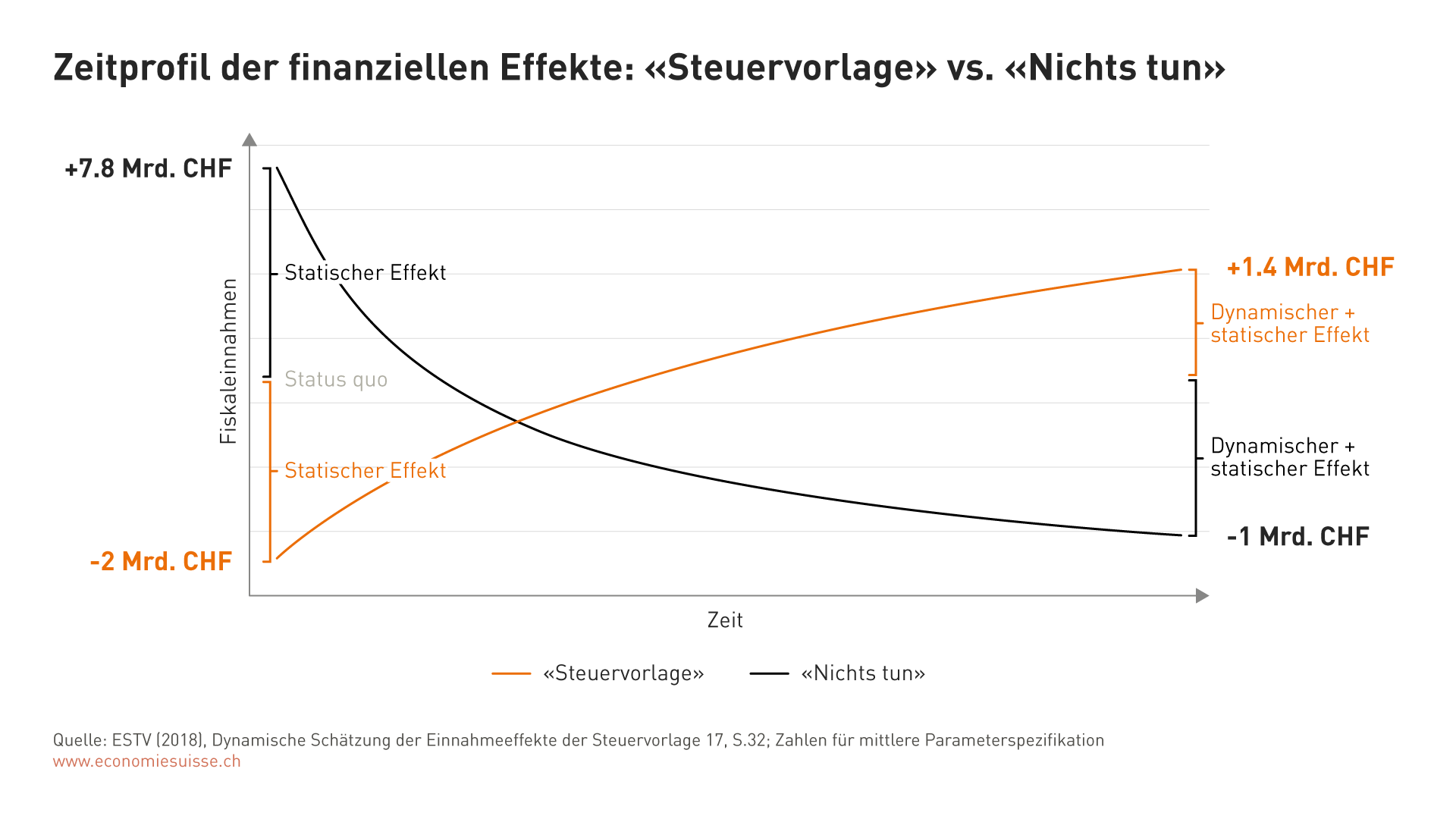

- Die Sonderregeln werden aufgehoben oder die betroffenen Firmen wechseln von sich aus in die ordentliche Besteuerung, um Gegenmassnahmen im Ausland zu vermeiden. Kurzfristig ergäben sich in diesem Fall hohe Mehreinnahmen, da die Steuerbelastung der betroffenen Firmen massiv ansteigen würde. Gemäss einer Analyse der ESTV wäre dieser Weg aber nicht nachhaltig. Es müsste mit Reaktionen wie etwa Umstrukturierungen oder Verlagerung von Konzernfunktionen gerechnet werden, was mittelfristig zu Steuerausfällen führen würde. In einem durchschnittlichen Szenario betragen die Mindereinnahmen 1 Milliarde Franken (siehe schwarzer Pfad in Grafik 3)

Variante «Steuervorlage» bedeutet Erhalt der steuerlichen Wettbewerbsfähigkeit:

- Kurzfristig ist diese Strategie mit Kosten verbunden. Die Schweiz kann dafür aber die positive Dynamik der Steuereinnahmen, wie sie für die letzten 20 Jahre typisch war (siehe Grafik 4), in Zukunft weiterführen. Sie bleibt ein attraktiver Standort für Investitionen, Innovation und hochproduktive Arbeitsplätze. Entsprechend werden die Kosten mittelfristig überkompensiert. Es resultieren keine Minder-, sondern Mehreinnahmen von im durchschnittlichen Szenario 1,4 Milliarden Franken (siehe oranger Pfad in Grafik 3).

Die Zahlen der ESTV belegen, es lohnt sich, die steuerliche Wettbewerbsfähigkeit aufrechtzuerhalten.

Die Steuervorlage ist der Alternative finanziell klar überlegen. Die ESTV hat dies unter unterschiedlichsten Annahmen geprüft und befunden:

«Die Überlegenheit der Steuervorlage zeigt sich über eine breite Bandbreite an Parameterspezifikationen».

Grafik 3

Die Eidgenössische Steuerverwaltung hat die Entwicklung der Steuereinnahmen über die Zeit geschätzt. Ohne Reform muss mittelfristig mit Verlusten gerechnet werden. Mit der Steuervorlage bleibt hingegen die positive Dynamik der letzten 20 Jahre erhalten (siehe auch Grafik 4).

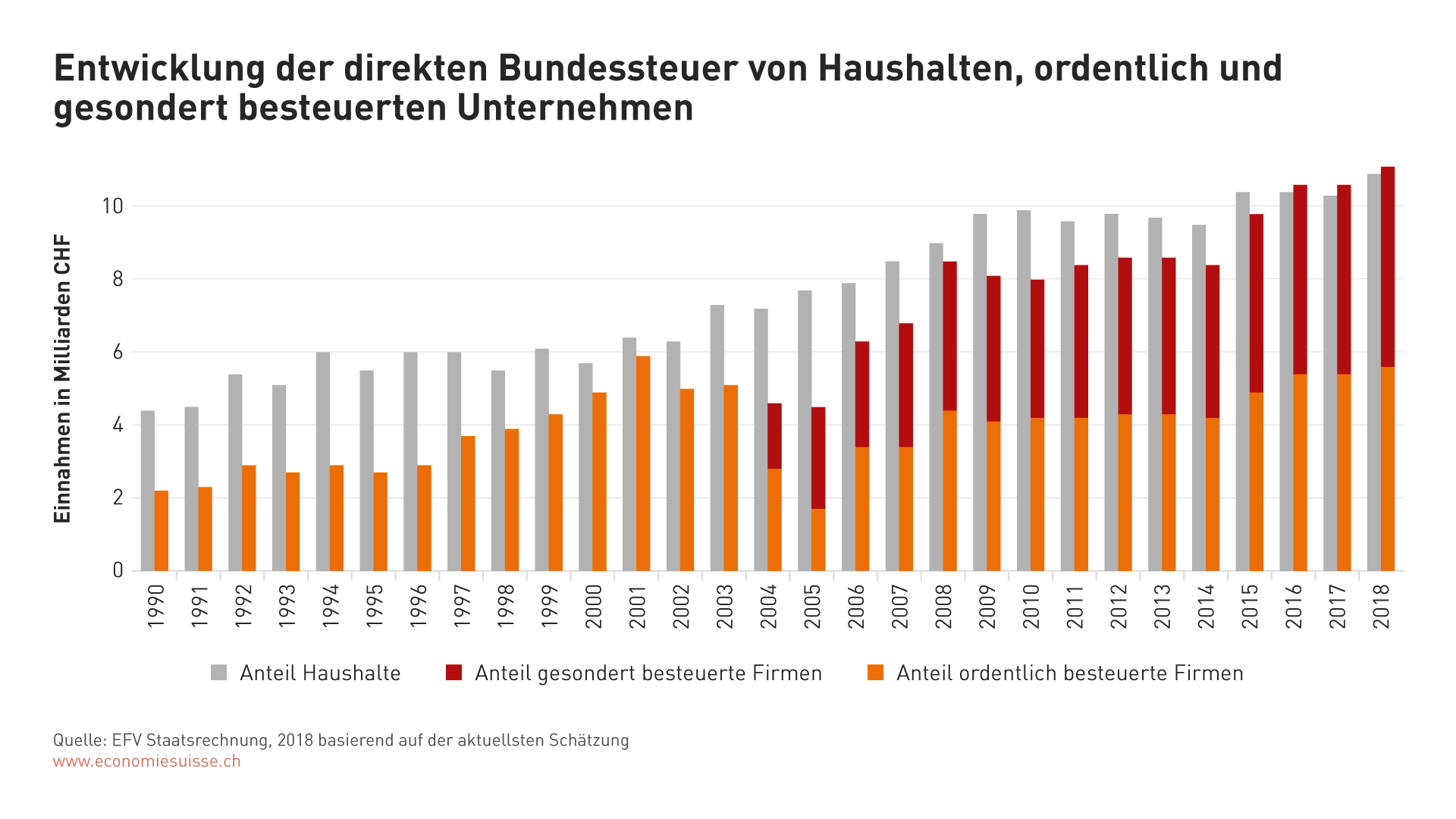

Grafik 4

Die direkte Bundessteuer weist bei den Firmen eine eindrückliche Dynamik auf. 1990 bezahlten die Unternehmen nur halb so viel Bundessteuern wie die Privathaushalte, heute bezahlen sie im Vergleich zu den Haushalten höhere Beiträge. Grund ist insbesondere das Wachstum bei den gesondert besteuerten Firmen.

Anpassungen im Finanzausgleich des Bundes (NFA)

Im Ressourcenausgleich, dem grössten Gefäss des NFA, fliessen Mittel vom Bund und den finanzstarken Kantonen an die schwächeren Kantone. Heute wird die Sonderbesteuerung internationaler Firmen bei der Berechnung der Ausgleichszahlungen speziell berücksichtigt (sog. Beta-Faktor). Mit der Steuervorlage fällt die Sonderbesteuerung jedoch weg. Wird die Berechnung der Ausgleichszahlungen nicht angepasst, resultieren massive Verwerfungen, das heisst grosse Mehr- oder Minderbelastungen je nach Kanton. Um das zu verhindern, sollen zukünftig alle Unternehmensgewinne speziell in die Berechnungen einfliessen (sog. Zeta-Faktor). So werden die Ausgleichszahlungen im Vergleich zu heute möglichst stabil gehalten und ein geordneter Systemwechsel gewährleistet.

Ein Problem des Ressourcenausgleichs sind die verringerten Anreize der Kantone für eine attraktive Steuerpolitik. Heute verlieren 18 Kantone beim Zuzug von Firmen mehr Mittel im NFA, als ihnen durch zusätzliche Steuern zufliessen. Die Anreize für eine wettbewerbsfähige Steuerpolitik sind also äusserst mangelhaft. So ist etwa die schwierige Finanzlage im steuerlich attraktiven Kanton Luzern nicht zuletzt auch durch substanzielle Verluste im NFA begründet. Dieses Problem wird mit der Steuervorlage klar abgeschwächt. Trotz der geplanten kantonalen Steuersenkungen, und damit geringeren Einnahmen, dürften nur noch elf Kantone durch den NFA mehr Mittel verlieren. Die verbleibenden Verluste sind zudem deutlich geringer als heute. Werden die Gemeindesteuern mitberücksichtigt, machen nur noch zwei Kantone ein Negativgeschäft bei Firmenzuzügen.

Das Problem ist damit nicht gelöst. Im heutigen System haben finanzstarke Kantone viel bessere Anreize, sich steuerlich attraktiv aufzustellen, als dies bei finanzschwachen Kantonen der Fall ist. Über die Zeit kann sich dadurch die Schere zwischen starken und schwachen Kantonen zunehmend öffnen. Angesichts dieses Risikos sollte das Thema fundiert angegangen werden. Das Problem lässt sich jedoch nicht im Rahmen der vorliegenden Steuerreform lösen. Fehlanreize gibt es nicht nur bei Firmengewinnen, sondern auch bei den Einkommen von Privatpersonen. Eine einseitige Lösung bei den Firmen würde das Problem bei den Privatpersonen verschärfen. Eine grundlegende Verbesserung der Anreize ist prinzipiell nur möglich zum Preis einer tieferen Mindestsicherung für finanzschwache Kantone oder deutlich höherer Kosten für Bund und finanzstarke Kantone oder einer Mischung von beidem. Notwendig wäre somit eine umfassende Neuverhandlung des NFA.