OECD-Mindeststeuer – Steuereinnahmen sichern, Wettbewerbsfähigkeit erhalten

- Introduction Executive summary | Positions of economiesuisse

- Chapter 1 Unvermeidbare Steuererhöhung für Grossunternehmen

- Chapter 2 Neue globale Steuerarchitektur der OECD/G20

- Chapter 3 Umsetzung der OECD-Mindeststeuer in der Schweiz

- Chapter 4 Ziel: Erhalt der Standortattraktivität, Sicherung der Steuereinnahmen

- Chapter 5 Exkurs zu Säule 1: Marktstaatenbesteuerung

Neue globale Steuerarchitektur der OECD/G20

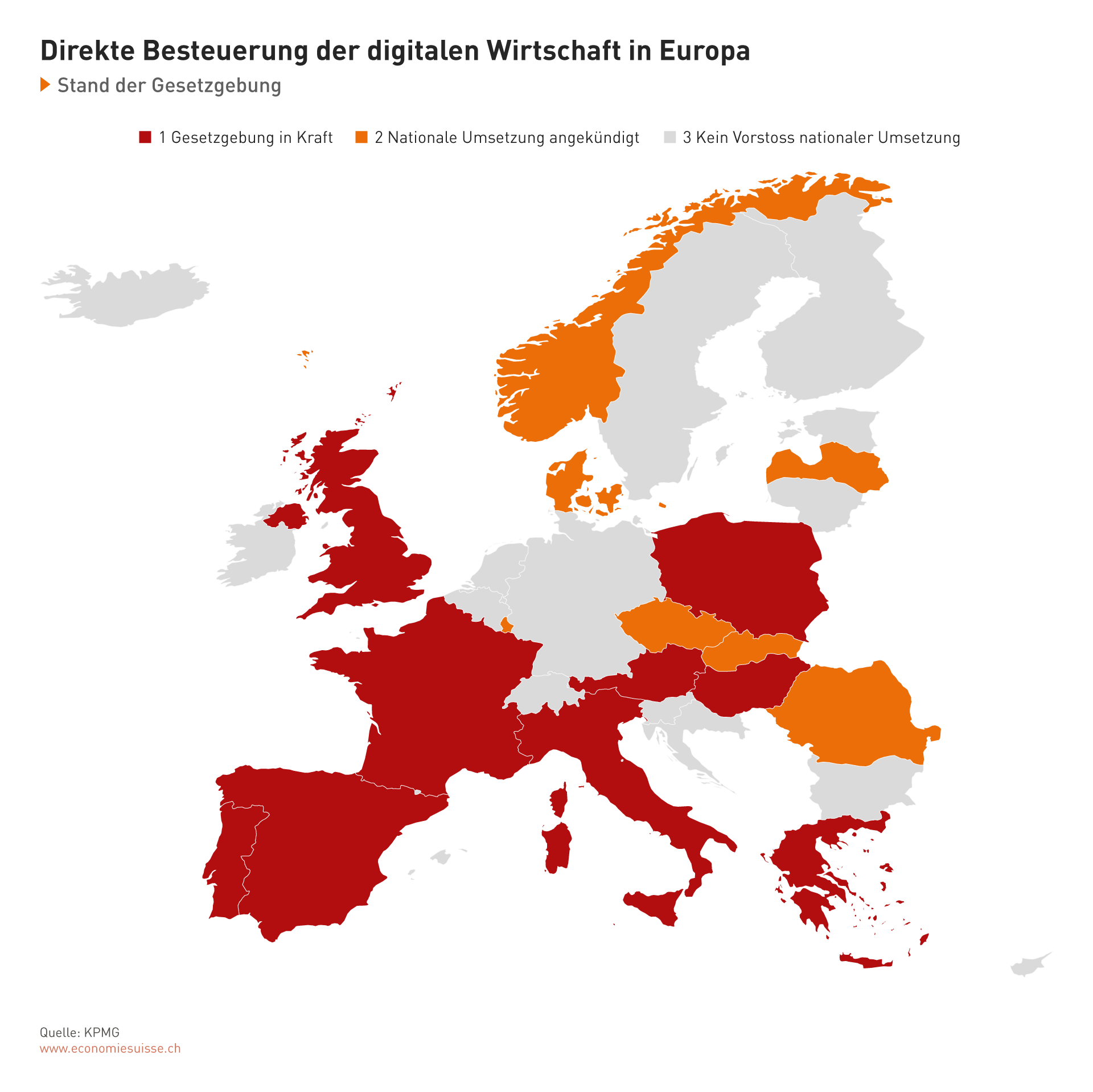

Ausgangspunkt für das OECD/G20-Steuerprojekt ist ein Konflikt um die Besteuerung grosser Digitalkonzerne. Da diese Konzerne ihre Wertschöpfung grossmehrheitlich in den USA angesiedelt haben (dort sitzt die Mehrheit der Softwareingenieure, der Entwicklerinnen, der Programmierer, der Datenanalysten und der Marketingfachleute), entrichten sie in den USA auch das Gros der Gewinnsteuer. Grosse Schwellenländer sowie viele EU-Staaten sind damit unzufrieden und haben im Alleingang neuartige Digitalsteuern eingeführt, um sich ein Stück des Steuerkuchens zu sichern. Die USA stufen diese Sondersteuern als diskriminierend ein und haben deshalb Strafzölle gegen Staaten mit Digitalsteuern angekündigt. Um einen Handelskonflikt zu vermeiden und das internationale Steuerrecht zu stabilisieren, vergab die Gruppe der 20 grössten Industrie- und Schwellenländer (G20) ein Mandat an die Organisation für wirtschaftliche Zusammenarbeit und Entwicklung (OECD), einen neuen internationalen Steuerkonsens auszuhandeln.

Im sogenannten «OECD/G20 Inclusive Framework» einigten sich im Jahr 2021 schliesslich rund 140 Staaten auf ein Zwei-Säulen-Projekt. Säule 1 sieht als Antwort auf die zunehmende Digitalisierung vor, dass die rund 100 grössten und profitabelsten Unternehmen der Welt einen Teil des Gewinns in denjenigen Staaten versteuern, in denen der Absatz ihre Produkte und Dienstleistungen stattfindet (siehe Kasten am Ende von Kapitel 4). Die Umsetzung der äusserst komplexen Säule 1 hat sich vorab aus politischen Gründen, aber auch aufgrund grosser technischer Hürden verzögert.

Säule 2 stellt eine Antwort auf die fortwährende internationale Kritik am Steuerwettbewerb dar. Alle Länder bemühen sich um die Ansiedlung von ertragsstarken Unternehmen, die hochwertige Arbeitsplätze schaffen, hohe Beträge in die Forschung investieren und damit zum Wohlstand der Bevölkerung beitragen. Die Schweiz war in diesem Wettbewerb bisher höchst erfolgreich, wobei die attraktive Steuerpolitik eine wichtige Rolle gespielt hat (siehe Kapitel 1). Viele Hochsteuerstaaten sehen sich gegenüber attraktiven Staaten wie der Schweiz im Nachteil. Im Rahmen des OECD/G20-Projekts wurde deshalb die sogenannte Säule 2 beschlossen, die eine globale Mindestbesteuerung auf dem Niveau von 15 Prozent vorsieht. Hochsteuerstaaten erhoffen sich von dieser steuerlichen Untergrenze, den von ihnen kritisierten Steuerwettbewerb einzuschränken.

Grafik 3: Zahlreiche EU-Staaten haben unilateral Digitalsteuern eingeführt. Gemäss USA benachteiligen solche Steuern die US-Digitalkonzerne, woraus sich ein Handelskonflikt zu entwickeln drohte. Die G20 mandatierten deshalb die OECD, eine globale Konsenslösung zu erarbeiten.

Die drei wichtigsten Eigenschaften der OECD-Mindestbesteuerung (Säule 2)

1) Betroffen sind ausschliesslich Grossunternehmen

Die globale Einigung von 2021 sieht vor, dass nur grosse, internationale Unternehmen mit einem globalen Umsatz von mindestens 750 Millionen Euro von der Mindestbesteuerung betroffen sind. KMU und rein national tätige Unternehmen werden von der Mindestbesteuerung ausgenommen.

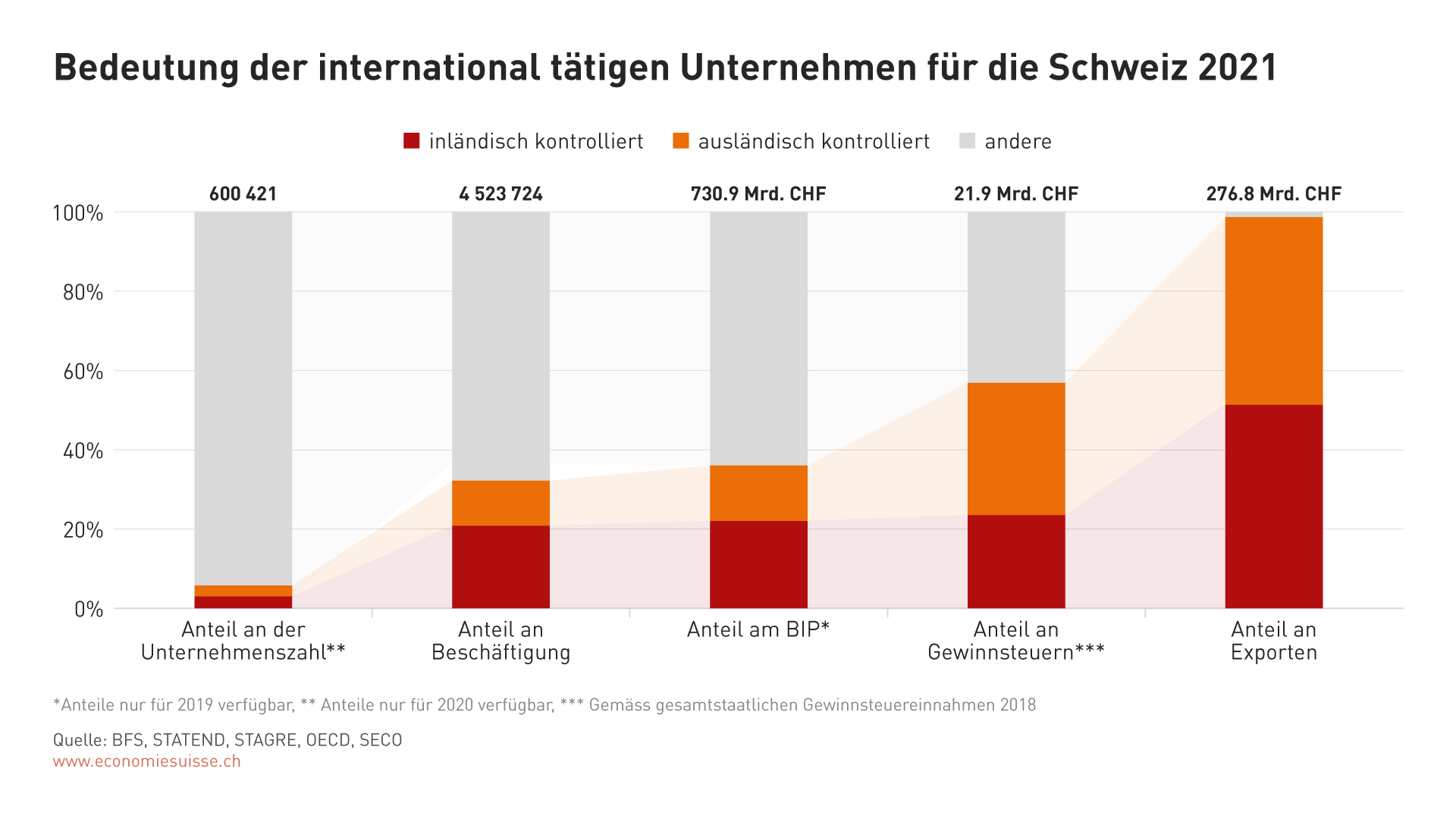

In der Schweiz sind besonders viele grosse, internationale Unternehmen ansässig. Die Mindestbesteuerung betrifft gut 200 solcher Unternehmen mit Hauptsitz in der Schweiz sowie etwa 2000 ausländische Unternehmen mit Niederlassungen in der Schweiz. Die volkswirtschaftliche Bedeutung der betroffenen Unternehmen ist gross. Gemäss Bundesstatistiken waren 2021 insgesamt 843 internationale Grossunternehmen mit jeweils über 250 Angestellten in der Schweiz niedergelassen. Gesamthaft arbeiten dort mehr als 1,2 Millionen Personen bzw. mehr als ein Viertel aller Arbeitnehmenden in der Schweiz. Der steuerliche Beitrag dieser Firmen ist gross – internationale Unternehmen bezahlten im Jahr 2018 rund 57 Prozent der gesamten Gewinnsteuern. Die betroffenen Grossunternehmen sind somit äusserst wichtig für die Wertschöpfung, die Beschäftigung und die Steuereinnahmen der Schweiz (siehe Grafik 4).

Grafik 4: Trotz ihrer vermeintlich kleinen Anzahl sind internationale Unternehmen von fundamentaler Bedeutung für die Schweizer Volkswirtschaft.

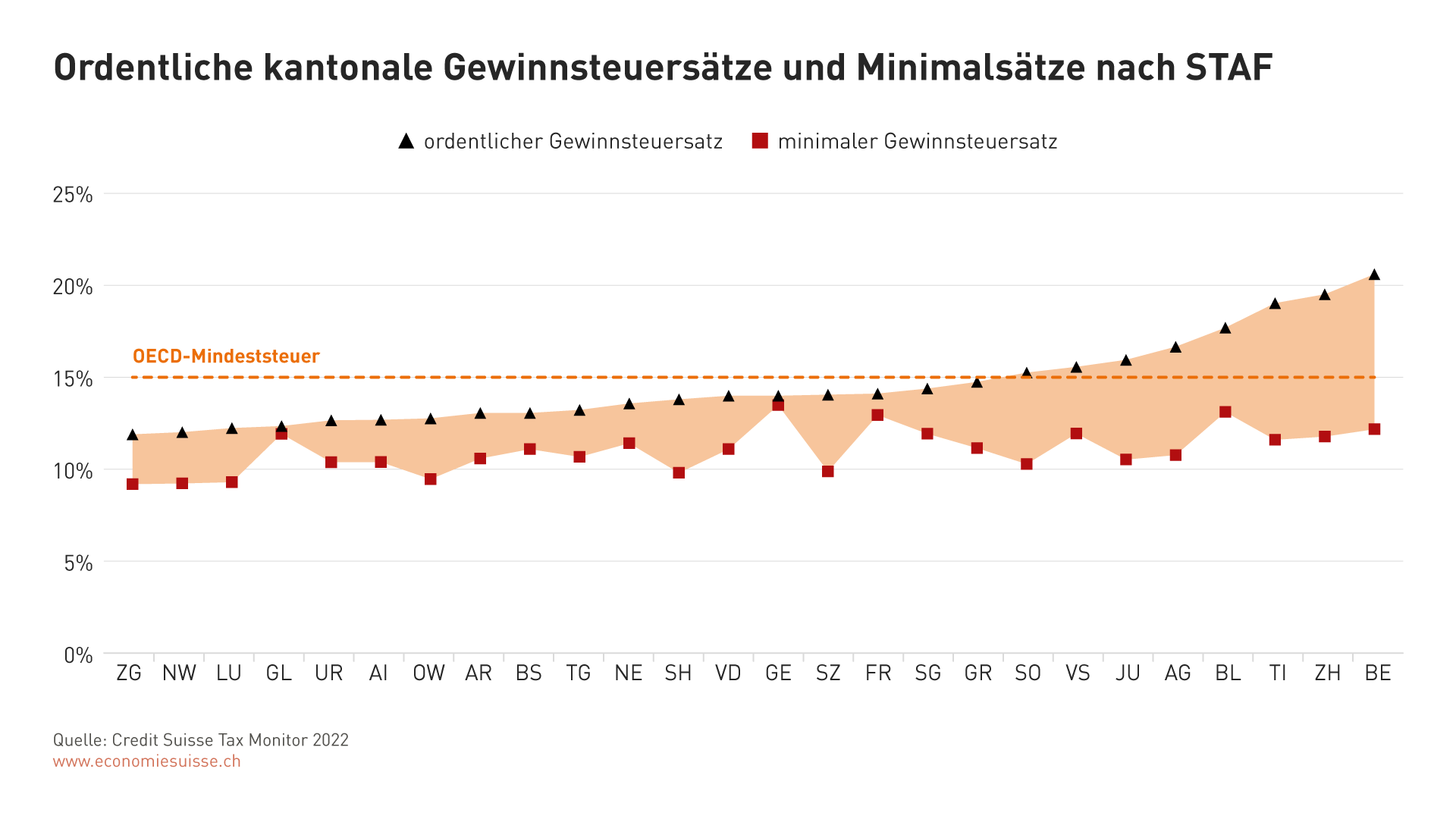

Grafik 5: In allen Kantonen kann eine tiefere Besteuerung als 15 Prozent auftreten. Dies etwa aufgrund von steuerlichen Entlastungsmassnahmen, die 2020 mit der STAF-Vorlage (Steuerreform und AHV-Finanzierung) eingeführt wurden.

2) Betroffen sind alle Kantone

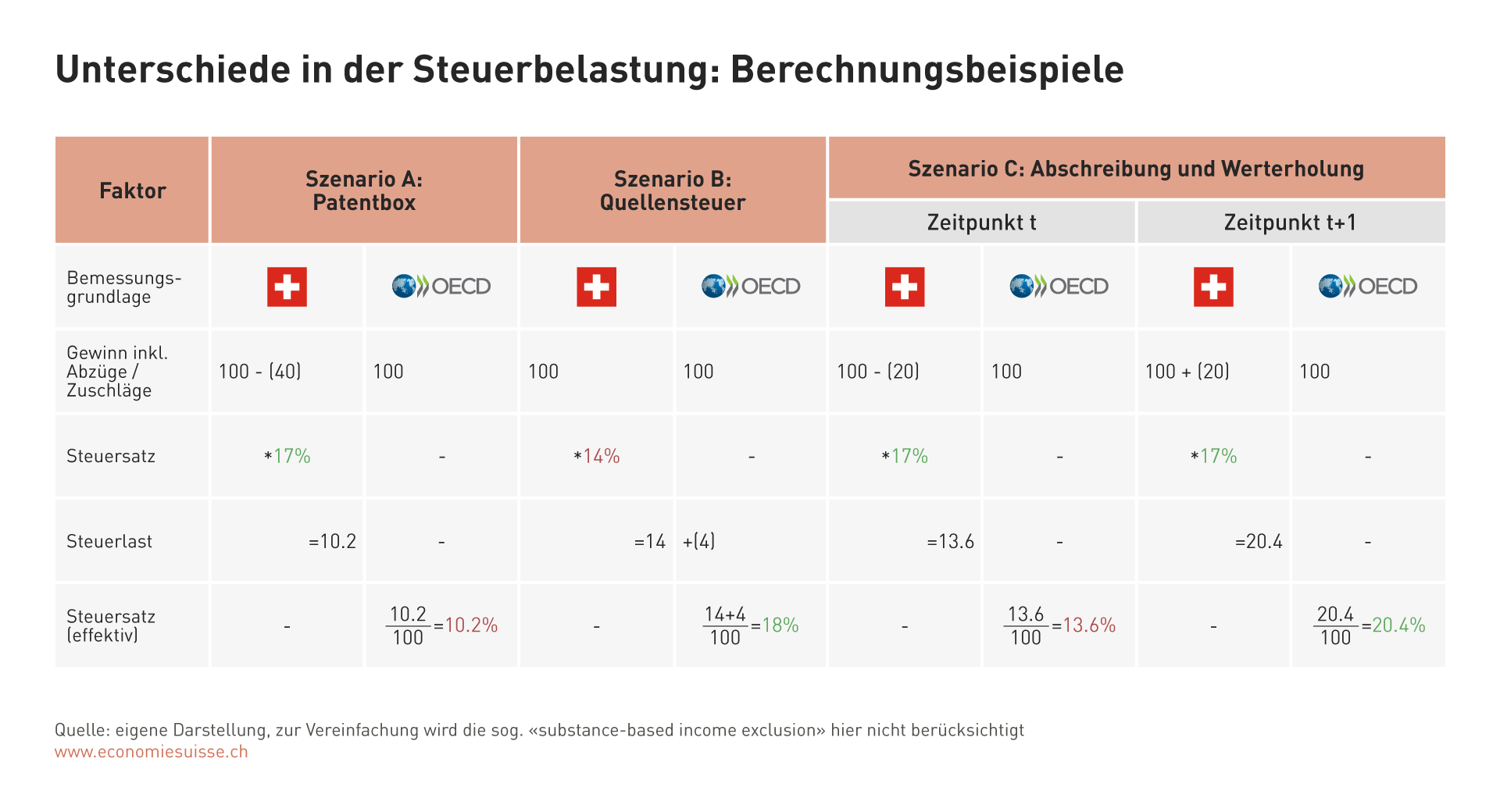

Die OECD schreibt nicht nur einen Mindeststeuersatz von 15 Prozent vor, sie gibt auch neue Regeln für die Ermittlung des zu besteuernden Gewinns vor. Gewinnermittlungsregeln in den Staaten unterscheiden sich heute stark. Unterschiede bestehen etwa bei den Steuerabzügen oder hinsichtlich des Zeitpunkts, an dem bestimmte Erträge versteuert werden müssen. Um die Mindestbesteuerung einheitlich anzuwenden, hat die OECD deshalb eigene neue Regeln zur Gewinnermittlung beschlossen. Es bestehen erhebliche Unterschiede zur schweizerischen Gewinnermittlung. Die Folge ist, dass die offiziellen («statutarischen») Steuersätze der Kantone nicht reichen, um zu ermitteln, ob ein Unternehmen die Mindestbesteuerung erfüllt oder nicht. Selbst bei einer nach Schweizer Recht höheren Steuerbelastung als 15 Prozent kann die Steuerbelastung nach OECD effektiv darunter liegen. Zur Veranschaulichung einige Beispiele:

- Szenario A: Ein innovatives Unternehmen ist in einem Hochsteuerkanton ansässig (Steuersatz über 15 Prozent), nutzt aber die Patentbox. Die OECD berücksichtigt in ihren Regeln diese steuerliche Entlastungsmassnahme nicht. Der Gewinn nach OECD ist in diesem Fall höher als der nach Schweizer Regeln errechnete. Das Unternehmen bezahlt Steuern auf den (tieferen) Schweizer Gewinn und erreicht deshalb die Vorgabe der Mindestbesteuerung nicht – trotz Ansässigkeit in einem Hochsteuerkanton.

- Szenario B: Ein Industrieunternehmen ist in einem Tiefsteuerkanton ansässig (Steuersatz unter 15 Prozent). Im Ausland hat es verschiedene Produktionsstätten. Auf Zahlungen der ausländischen Tochterunternehmen an die Schweizer Muttergesellschaft (z.B. Lizenzzahlungen für Technologien, die das Mutterunternehmen zur Verfügung stellt) werden im Ausland Quellensteuern erhoben. Die OECD rechnet solche ausländische Quellensteuern dem Hauptsitz zu, das heisst in diesem Fall der Schweiz. Aufgrund solcher Hinzurechnungen kann die Steuerbelastung auch in einem Tiefsteuerkanton die Marke von 15 Prozent überschreiten.

- Szenario C: Ein Unternehmen der Finanzindustrie muss eine Beteiligung an einem Tochterunternehmen abschreiben. Die Schweiz berücksichtigt solche Abschreibungen bei der Ermittlung des steuerbaren Gewinns – der Steuerbetrag, den die Firma schuldet, ist wegen der Abschreibung tiefer. Erholt sich die Beteiligung in einem Folgejahr, so steigt auch der steuerbare Gewinn (und in der Folge die Steuerschuld). Die OECD rechnet nach einem anderen System. Weder Beteiligungsabschreibungen noch Wertsteigerungen werden bei der Ermittlung des Gewinns berücksichtigt. Aufgrund dieser unterschiedlichen Behandlung fallen beim Beispielunternehmen die entrichteten Steuern im Jahr der Beteiligungsabschreibung unter die 15-Prozent-Schwelle (der Gewinn nach OECD ist höher). Im Jahr der Werterholung steigen die in der Schweiz entrichteten Steuern hingegen über 15 Prozent (der Gewinn nach OECD ist geringer). Mit solchen Schwankungen von Jahr zu Jahr ist aufgrund der unterschiedlichen Berechnungsgrundlagen regelmässig zu rechnen.

Weil die Wirkung der Mindeststeuer immer vom Einzelfall abhängt, sind grundsätzlich alle Kantone von der Mindestbesteuerung betroffen. In der ganzen Schweiz wird es Unternehmen geben, deren Steuerbelastung nach den Regeln der OECD ermittelt unter 15 Prozent liegen kann.

Tabelle 1: Weil sich der OECD-Gewinn vom steuerbaren Gewinn der Schweiz unterscheidet, sind die statutarischen Steuersätze der Kantone kein geeigneter Anhaltspunkt für die Betroffenheit.

3) Die freiwillige Umsetzung der Mindestbesteuerung liegt im Interesse der Schweiz

Die OECD-Mindeststeuer basiert nicht auf einem verbindlichen internationalen Abkommen. Jeder Staat kann eigenständig entscheiden, ob er die Mindeststeuer umsetzt. Hält ein Staat die Regeln der Mindestbesteuerung nicht ein, muss er jedoch akzeptieren, dass andere Staaten bei einer zu tiefe Steuerbelastung nachbesteuern. Es liegt deshalb im Interesse der einzelnen Staaten, die Mindestbesteuerung umzusetzen und sicherzustellen. Kaum ein Staat will Steuersubstrat an andere Länder abgeben. Eine breite internationale Umsetzung der Mindestbesteuerung ist deshalb wahrscheinlich.

Umsetzungspläne sind in vielen Ländern fortgeschritten. Eine Vorreiterrolle hat die EU – die EU-Kommission schlug bereits im Dezember 2021 eine Richtlinie zur Mindestbesteuerung vor. Am 12. Dezember 2022 wurde die Richtlinie einstimmig von allen EU-Mitgliedstaaten beschlossen. Vorgesehen ist die Inkraftsetzung ab 2024. Ausserhalb der EU haben neben der Schweiz sieben weitere Staaten konkrete Gesetzesprojekte vorgelegt bzw. Konsultationen durchgeführt (Grossbritannien, Australien, Neuseeland, Südkorea, Hongkong, Singapur, Vereinigte Arabische Emirate); in weiteren Staaten finden Diskussionen statt. Die Entwicklungen machen klar, dass es im Interesse der Schweiz liegt, ebenfalls ab 2024 für die Umsetzung der Mindestbesteuerung bereit zu sein.

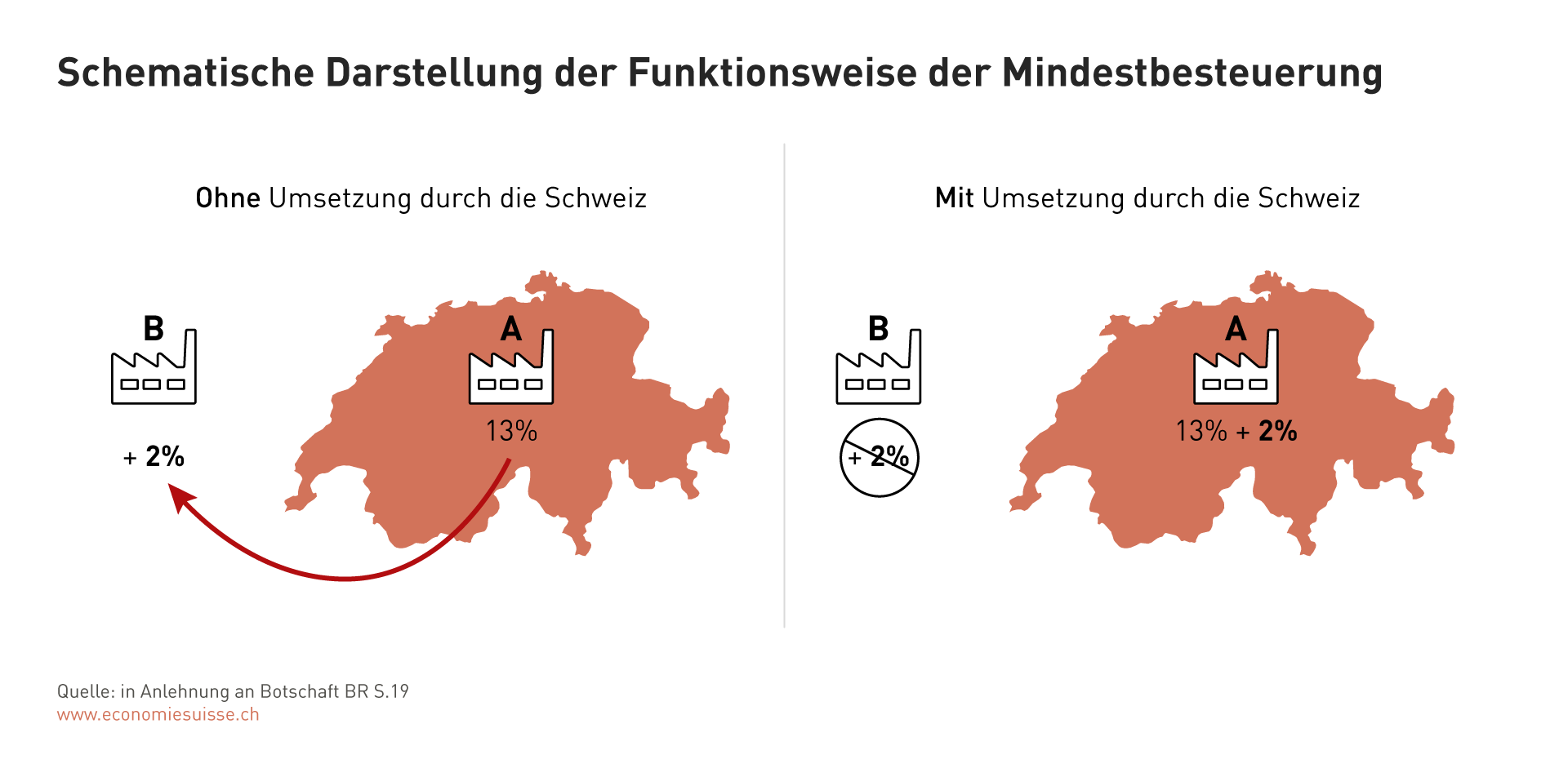

Grafik 6: Nur mit einer eigenen Umsetzung der Mindestbesteuerung kann die Schweiz den Abfluss von Steuersubstrat ins Ausland verhindern.

Was passiert, wenn die Schweiz die OECD-Mindestbesteuerung nicht umsetzt.

In der EU haben sich die Mitgliedstaaten bereits verbindlich auf die Einführung der OECD-Mindeststeuer ab 2024 geeinigt. Absehbar werden weitere Staaten folgen. Die umsetzenden Staaten können betroffene Grossunternehmen somit zusätzlich besteuern, falls in der Schweiz oder anderswo ansässige Unternehmensteile unter 15 Prozent besteuert sind. Hat beispielsweise ein Schweizer Unternehmen A mit globalem Umsatz von mindestens 750 Millionen Euro eine Tochtergesellschaft B in einem umsetzenden Staat, so wird die dortige Steuerbehörde abklären, wie hoch die effektive Steuerbelastung gemäss OECD-Regelwerk in der Schweiz ausfällt. Liegt die Steuerbelastung der Schweizer Mutter A unter 15 Prozent, so wird der umsetzende Staat bei der ansässigen Tochtergesellschaft B eine Zusatzsteuer (sog. «Top-up Tax») einfordern. Die notwendigen Informationen erhält die ausländische Steuerbehörde mit dem «Information Return», den die unter die Mindestbesteuerung fallenden Unternehmen bereitstellen müssen.

Für die betroffenen Unternehmen bedeutet die Nichtumsetzung durch die Schweiz zunächst hohe Rechts- und Planungsunsicherheit, da die Mindestbesteuerung nicht direkt in der Schweiz sichergestellt wird, sondern unter Umständen durch eine Vielzahl ausländischer Steuerbehörden. Der administrative Aufwand und das Risiko von Doppel- und Überbesteuerungen erhöht sich enorm. Die zusätzliche Steuerlast zur Einhaltung des Mindestniveaus von 15 Prozent müssen die betroffenen Unternehmen in jedem Fall tragen. Gehört die Schweiz nicht zu den umsetzenden Staaten, so geht sie bei den «Top-up Taxes» leer aus und gibt ihr zustehendes Steuersubstrat an andere Staaten ab.

Was passiert, wenn die Schweiz die OECD-Mindestbesteuerung umsetzt.

Grosse, internationale Unternehmen unterliegen in der Schweiz neu einer nationalen Ergänzungssteuer. Diese Steuer stellt sicher, dass die Mindestbesteuerung von 15 Prozent nach den Regeln der OECD überall dort erreicht wird, wo dies mit der ordentlichen Besteuerung nicht bereits der Fall ist (siehe Grafik 8). Veranlagt und erhoben wird die Ergänzungssteuer von den Kantonen. Zuständig ist voraussichtlich die Steuerbehörde des Hauptsitzkantons. Die Ergänzungssteuer ersetzt eine ausländische «Top-up Tax». Denn soweit die Schweiz die Mindestbesteuerung sicherstellt, entfällt gemäss OECD-Regelwerk der Anspruch ausländischer Staaten auf die Erhebung einer solchen Steuer. Unternehmen werden somit keinen zusätzlichen Steuerverfahren im Ausland unterworfen und bleiben vor ausländischen Zusatzbesteuerungen geschützt. Die Rechts- und Planungssicherheit ist für die Unternehmen gegeben. Mit der Ergänzungssteuer bleibt das zur Einhaltung der Mindestbesteuerung zusätzlich anfallende Steuersubstrat zudem in der Schweiz und fliesst nicht an andere Staaten ab.