Finger weg von einem Staatsfonds

- Introduction Executive summary | Positions of economiesuisse

- Chapter 1 Die Verführung des billigen Geldes

- Chapter 2 Staatsfonds im Ausland – Vorbild für die Schweiz?

- Chapter 3 Warum sich die Nationalbank nicht als Hüterin eines Staatsfonds eignet

- Chapter 4 Die Illusion der günstigen Verschuldung

- Chapter 5 Staatsfonds – Wunsch und Wirklichkeit

- Chapter 6 Fazit: Unabhängige Nationalbank und nachhaltige Finanzpolitik als Königsweg

Die Verführung des billigen Geldes

Seit Ausbruch der Finanz- und Wirtschaftskrise im Jahr 2007 befinden sich die Welt und auch die Schweiz in einem geldpolitischen Ausnahmezustand. Um eine noch grössere Wirtschaftskrise zu verhindern, haben die meisten Zentralbanken weltweit resolut interveniert und die Zinsen praktisch überall auf ein rekordtiefes Niveau gesenkt. Durch umfangreiche Käufe von Anleihen wurden zudem die langfristigen Zinsen nach unten gedrückt.

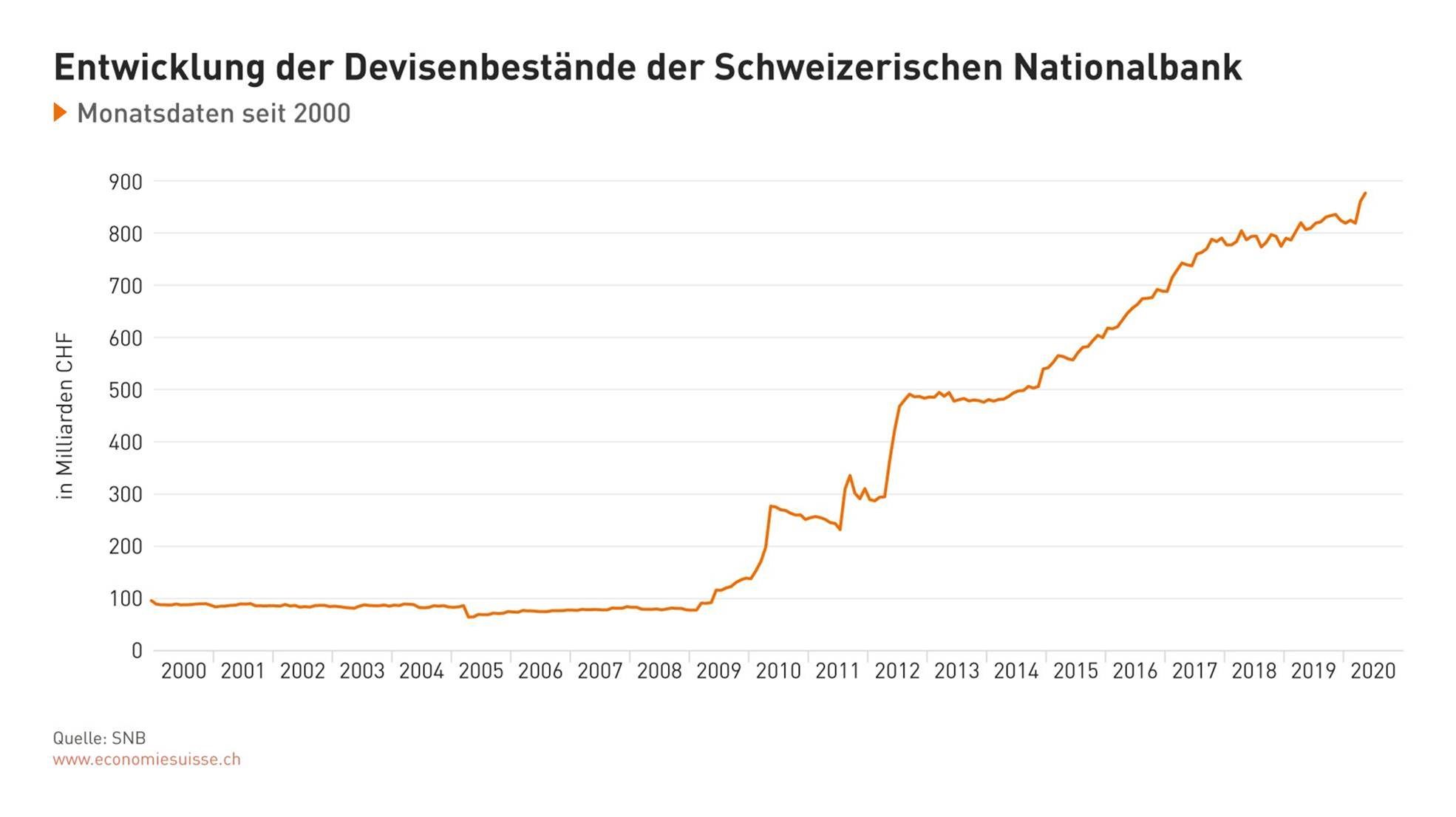

Die Schweiz ist von diesen internationalen Entwicklungen nicht verschont geblieben. Sie kam dank einer umsichtigen Zentralbank und einer zurückhaltenden Wirtschaftspolitik zwar relativ glimpflich durch die Wirren der Finanz- und Wirtschaftskrise. Leider führte die robuste Entwicklung aber zu einer raschen Aufwertung des Schweizer Frankens. Die Folgen sind bekannt: Die Schweizerische Nationalbank (SNB) versuchte dem Trend zuerst mit konventionellen Zinssenkungen entgegenzuwirken, musste dann aber im September 2011 mit einer Wechselkursuntergrenze eingreifen. Um diese durchzusetzen, sahen sich die Währungshüter immer wieder gezwungen, am Devisenmarkt zu intervenieren. In der Folge wuchsen die Reserven der SNB massiv, wie Grafik 1 zeigt.

Bekanntermassen hat die Nationalbank die Wechselkursuntergrenze am 15. Januar 2015 wieder aufgegeben und gleichzeitig den Leitzins auf einen historischen Tiefststand von –0.75 Prozent gesenkt. Der Franken wertete sich in der Folge stark auf, stabilisierte sich nach einigen Wochen jedoch im Bereich 1.05 bis 1.10 Franken pro Euro – ein Niveau, welches für die Schweizer Volkswirtschaft zweifelsohne eine Belastung darstellt. Allerdings muss die SNB auch heute noch auf diesem Niveau punktuell stabilisierend am Devisenmarkt eingreifen, indem sie ausländische Währung aufkauft.

Auch im Zuge der Corona-Krise intervenierte die SNB auf dem Devisenmarkt. Aktuell belaufen sich ihre Devisenbestände auf rund 810 Milliarden Schweizer Franken. Dies entspricht etwa 117 Prozent der jährlichen Wirtschaftsleistung der Schweiz.

Aktuell verwaltet die SNB Devisenbestände im Umfang von rund 810 Milliarden Franken.

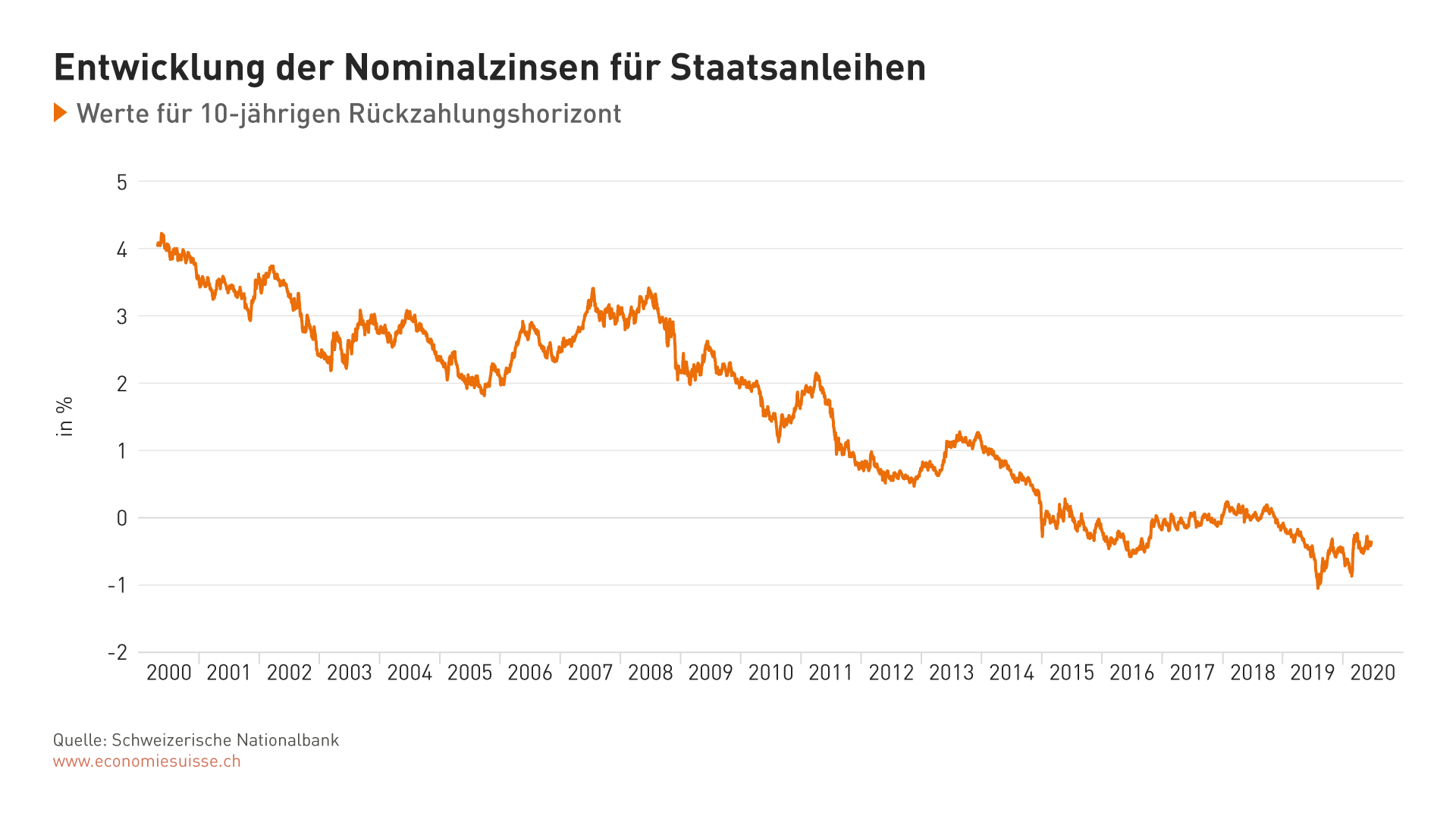

Quasi spiegelbildlich zum Aufbau der Devisenbestände bei der Nationalbank hat sich das Zinsumfeld entwickelt. Bereits im Zuge der Finanzkrise 2008 hat die SNB die kurzfristigen Leitzinsen massiv auf nahe null gesenkt. Die langfristigen Zinsen, die der Bund auf Schuldverschreibungen zu zahlen hat, sanken in der Folge ebenfalls kontinuierlich, wie Grafik 2 zeigt. Nach Aufhebung der Wechselkursuntergrenze durch die Nationalbank und die Einführung von Negativzinsen folgten die langfristigen Nominalzinsen unmittelbar den Anpassungen im Leitzinssatz. 2018 ist der Zinssatz zwar zwischenzeitlich auf über null geklettert, ist aber mit der internationalen Wirtschaftsflaute 2019 auf minus ein Prozent gesunken. In der aktuellen Corona-Krise gab es zunächst eine Abwärts- und danach eine Aufwärtsbewegung. Der Zinssatz verharrt aber weiterhin im negativen Bereich. Dies bedeutet, dass sich die Eidgenossenschaft für gewisse Laufzeiten aktuell zu negativen Zinsen verschulden kann. Mit anderen Worten bekommt der Bund zum Zeitpunkt der Geldaufnahme (zumindest nominal) mehr Geld, als er später zurückzahlen muss. Dieses Phänomen ist auch historisch gesehen aussergewöhnlich.

Die Zinsen für Schweizer Staatsanleihen befinden sich auf einem historischen Tiefststand.

Ein «Free Lunch» für die Schweiz?

Es scheint, als stünden der Schweiz zumindest kurz- bis mittelfristig fast unendliche Ertragsquellen offen, ohne dass Kosten verursacht würden – quasi ein «Free Lunch». Die Nationalbank wäre scheinbar fähig, Sachwerte faktisch durch «Geld-Drucken» zu erwerben, ohne damit die Stabilität der Konsumentenpreise zu gefährden. Im Gegenteil: Der Franken könne dadurch zugunsten der hiesigen Industrie geschwächt werden. Der Bund wiederum wäre in der Lage, sich zu verschulden und dabei sogar Gewinn zu realisieren – «Schulden zu machen» erscheint so plötzlich nicht mehr in einem negativen Licht, sondern wird zu einer lukrativen Angelegenheit, könnte man meinen.

Vor diesem Hintergrund ist es nicht weiter verwunderlich, dass die Politik diesen vermeintlichen Geldsegen nutzen möchte. Dieser Wunsch äussert sich in der oft gestellten Forderung nach der Etablierung eines Staatsfonds. Dieser soll die derzeitige Situation des starken Frankens nutzen, Investitionen «zum Wohle der Schweiz» tätigen und – sozusagen als angenehmer Nebeneffekt – die angespannte wirtschaftliche Situation entschärfen. Oft werden dabei andere erfolgreiche Staatsfonds als Vorbilder genannt, insbesondere jene von Singapur und Norwegen, aber auch Hongkong. Wie aus den obigen Ausführungen abgeleitet werden kann, stehen in der politischen Diskussion zwei mögliche, konzeptionell sehr unterschiedliche Varianten im Vordergrund, die im Folgenden eingehender diskutiert werden sollen:

- Ein Teil der Devisenreserven der Nationalbank soll in einen separaten Fonds ausgelagert werden. Dieser kann dann Investitionen mit höherem Ertragspotenzial vornehmen, als dies bei der jetzigen Anlagestrategie der SNB der Fall ist. Viele Ideen gehen auch dahin, dass diese Investitionen strategischer Natur sein sollen, das heisst, dass zum Beispiel in Innovationsprojekte investiert oder strategisch wichtige Infrastruktur im Ausland akquiriert werden soll. Oft wird dieser Art von Staatsfonds der Vorteil zugeschrieben, dass durch die Herauslösung eines Teils der Reserven aus der SNB der politische Druck auf diese abnehmen würde.

Vereinzelte alternative Ideen zielen darauf ab, die Anlagevorschriften der Nationalbank anzupassen, um das Ertragspotenzial aus den Reserven auf diesem Weg zu steigern. - Der Bund soll sich die tiefen bzw. negativen Schuldzinsen zunutze machen und im grossen Stil (zum Beispiel für 100 Milliarden Franken) Staatsanleihen im Markt platzieren. Dieses Geld kann anschliessend in ertragsstarke und «zukunftsträchtige» Assets und Projekte investiert werden, zum Beispiel als Risikokapital für Innovationen oder zur Investition in alternative Energien. Andere Ideen sehen vor, das Geld im Sinne einer konzentrierten Offensive in Infrastrukturprojekte in der Schweiz zu investieren (Bahn, Strassen, Forschungs- und Bildungseinrichtungen usw.).

Beide Staatsfondsformen sind in erster Linie Konsequenzen der aktuellen geldpolitischen Situation. Eine aktuelle Motion der CVP ist eine Mischform der beiden Ideen. Sie möchte zwar einen Staatsfonds des Bundes, dieser soll sich aber über Kredite bei der SNB finanzieren können. Im Zuge der Corona-Krise erscheint die Staatsfondsidee umso reizender, weil dadurch wie aus Zauberhand neue finanzielle Mittel bereitstehen. Leider müssen alle diese Forderungen als «Verführung des billigen Geldes» qualifiziert werden, egal wie ein solcher Fonds auch ausgestaltet ist. Die Ideen vermitteln die Illusion eines risikolosen Gratisgewinns. Wie dieses dossierpolitik aufzeigen wird, ist ein solcher «Free Lunch» leider auch in den heutigen geldpolitisch aussergewöhnlichen Zeiten nicht möglich. Ganz im Gegenteil: Die vorliegenden Ideen für einen Staatsfonds sind aus ökonomischer Perspektive klar abzulehnen.